La bourse et le marché des actions attirent de plus en plus de particuliers. Vous avez envie d’acheter des actions mais ne savez pas comment investir en bourse ? Débuter en bourse et apprendre la bourse n’est pas toujours évident. Nous vous expliquons dans cet article tout ce qu’il faut savoir sur comment investir son argent ou trader des actions. Grâce à notre tutoriel et nos explications détaillées vous saurez pourquoi investir dans les actions, comment acheter des actions en bourse et comment trader des actions en toute sécurité. Nous vous expliquons aussi comment comprendre la bourse, le b.a-ba des stratégies d’investissement et la façon dont le prix d’une action est défini.

La bourse pour les nuls, c’est par ici. Bonne lecture !

Table des matières

Qu’est-ce qu’une action ?

Pourquoi investir dans les actions ?

Investir dans des actions vs trader des actions

Comment profiter des actions ?

Qu’est-ce qui fait le prix des actions ?

Développer une stratégie d’investissement

Principes de base de l’analyse des actions

Analyse fondamentale bourse

Analyse technique bourse

Comment investir dans les actions sur TBanque ?

Risques liés à l’investissement en actions

Conclusion

Glossaire

Qu’est-ce qu’une action ?

Une action est un titre de propriété d’une entreprise qui représente une partie du capital. Elle peut être vendue, donnée ou échangée. Avant, les actions se présentaient sous la forme de titres papier. Aujourd’hui, la plupart d’entre elles sont dématérialisées.

De nombreuses personnes se demandent où acheter des actions et où investir en bourse. Lorsqu’une société est cotée en bourse, ses actions s’échangent sur un marché réglementé comme Euronext en Europe ou le Nasdaq aux États-Unis. Au départ, ces bourses étaient de grands centres financiers où les traders et les investisseurs se réunissaient (d’où le terme marché financier). Aujourd’hui, la plupart des grandes bourses ne sont plus accessibles au grand public hormis dans le cadre de visites touristiques.

Heureusement, la technologie a permis à ces bourses de devenir aussi des bourses en ligne. Il y a différentes manières de procéder pour accéder à ces bourses en ligne et trader sur les marchés. En principe on passe par un intermédiaire comme une banque ou une plateforme de trading pour investir en bourse (TBanque ou autre). Celle-ci se chargera de réaliser les transactions pour votre compte. Une personne peut, en quelques clics, ouvrir un compte sur une plateforme de trading en ligne comme TBanque et trader des actions ou des produits financiers directement depuis la plateforme. Vous pouvez sélectionner vos investissements comme vous le souhaitez, par exemple en privilégiant des actions d’entreprises françaises.

Pourquoi investir dans les actions ?

Faut-il investir en bourse ? Vous avez peut-être peur des risques ou de ne pas comprendre comment fonctionne la bourse. Il faut bien étudier les avantages et inconvénients d’investir en bourse avant de se lancer. Il y a un certain risque lorsqu’on achète des actions, par exemple si l’entreprise fait faillite. De plus, il n’y a pas de rendement garanti.

Cependant, investir ou spéculer en bourse sur des actions présente de nombreux avantages :

-

- On peut espérer un rendement nettement plus élevé qu’un livret d’épargne. L’action Tesla par exemple est passée de 86 dollars à plus de 600 dollars en moins d’un an, entre janvier 2020 et décembre 2020. Toutes les actions n’affichent bien évidemment pas de telles performances. C’est pour cette raison qu’il faut prendre le temps d’analyser le marché et de définir sa stratégie d’investissement.

- Certaines sociétés distribuent des dividendes à leurs actionnaires en fonction des profits réalisés. Cela permet d’avoir un revenu à intervalles réguliers pour autant que l’entreprise engendre des profits.

- Les actions peuvent être considérées comme un placement à revendre par la suite en réalisant une plus-value.

Investir dans des actions vs trader des actions

Il y a une distinction entre investir dans des actions et trader des actions. Lorsqu’on investit en actions, on achète des actions de l’entreprise parce qu’on pense que son prix va augmenter dans le futur. L’investisseur espère donc réaliser une plus-value à plus ou moins long terme et compte parfois sur les dividendes pour obtenir un rendement entretemps. Investir dans une action implique de croire dans le business model de l’entreprise ou dans le potentiel de croissance du cours de l’action pour une raison X ou Y.

L’approche est différente lorsqu’on trade des actions. Il y a une volonté de spéculer sur les variations de cours. Les traders utilisent l’analyse graphique et fondamentale pour prédire les variations du marché. Ils misent aussi bien sur la hausse que la baisse du cours d’une action. Ils utilisent souvent un effet de levier, ce qui revient à multiplier leur potentiel de gain ou de perte.

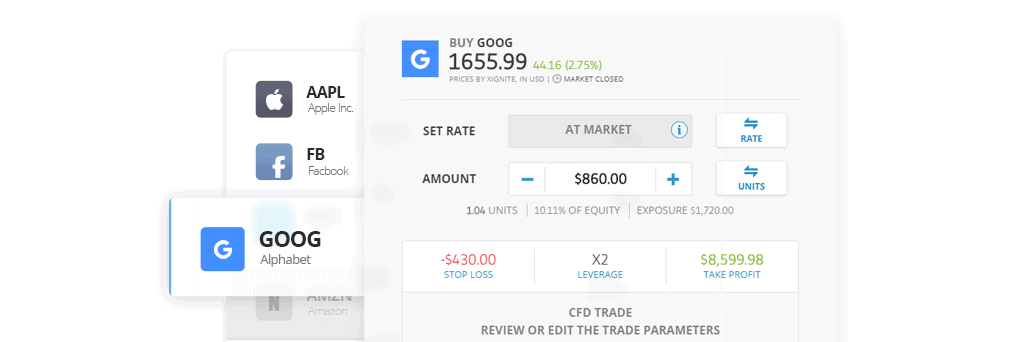

De plus, les traders ont en général une perspective à court terme, parfois d’à peine quelques secondes et rarement plus de quelques semaines. Les traders utilisent des produits dérivés comme des options par exemple (droit d’achat ou de vente d’une action à un moment donné pour un prix prédéterminé). En plus de proposer l’achat d’action, une plateforme comme TBanque propose les Contract For Difference (Contrats pour la Différence ou CFD) à ses utilisateurs afin de leur offrir plus de possibilités dans leur stratégie de trading.

Comment profiter des actions ?

Si vous débutez sur le marché des actions, prenez du temps pour chercher les meilleures actions dans lesquelles investir. Il faudra définir une stratégie d’investissement pour contrôler votre risque. Nous y reviendrons par la suite.

Il existe différentes façons de gagner de l’argent grâce aux actions :

- En réalisant une plus-value, soit en profitant de la hausse de prix. Vous achetez une action à 100$ et la vendez à 120$ six mois après : vous avez réalisé une plus-value de 20$, soit un rendement de 20%.

- En misant sur les baisses de cours. En utilisant des produits dérivés, vous pouvez également choisir de miser sur la baisse du cours d’une action. Pour donner un exemple, si le tourisme chute en raison d’une pandémie ou d’un problème sécuritaire, il est probable que les cours d’actions de compagnies aériennes ou de groupes hôteliers chutent également. Vous pouvez gagner de l’argent en anticipant cette baisse.

- En obtenant des dividendes. Les entreprises peuvent choisir de distribuer une partie de leur profit à leurs actionnaires. Certaines entreprises sont d’ailleurs connues pour distribuer de bons dividendes comme Exxon Mobil ou British Petroleum dans le secteur pétrolier. C’est le cas également de sociétés comme BNP Paribas en France, McDonald’s ou encore certains acteurs du secteur des télécommunications.

Qu’est-ce qui fait le prix des actions ?

Comment fonctionne la bourse ? C’est très simple. L’offre et la demande définissent le prix d’une action. Si un plus grand nombre de personnes souhaitent acheter une action, son prix monte. On observe donc une hausse des actions. À l’inverse, si beaucoup de gens vendent l’action, son prix descend. Cette action est en baisse.

Vous vous demandez sans doute: qu’est-ce qui définit l’offre et la demande ? Une multitude de facteurs peuvent influencer ces éléments. Parmi ceux-ci, on peut noter :

- Les conditions macroéconomiques et géopolitiques

- Les perspectives de l’entreprise. Cela se reflète dans l’actualité mais également dans les communications de l’entreprise (lettres d’information, comptes financiers, etc.).

- Les perspectives du secteur de l’entreprise et des concurrents.

- Les ratings des entreprises. Le travail des analystes financiers revient à analyser les actions. Certains se spécialisent dans un secteur particulier. Ils effectuent toutes sortes de calculs pour donner des recommandations ou des objectifs de cours. Les analystes les plus réputés ont bien évidemment une influence indirecte sur le cours des actions car leurs avis sont suivis par beaucoup. Des entreprises de rating comme Standard & Poor’s (S&P) ou Moody’s attribuent également une cote à l’entreprise qui reflète sa bonne santé financière. S&P par exemple donne un rating allant de AAA à D. Si le ratio d’une entreprise change, cela peut avoir une influence sur le cours de bourse.

- Le sentiment marché général. On parle parfois de sentiments bullish ou bearish. Un marché bullish présente une tendance haussière alors qu’un marché bearish présente une tendance baissière. Les plateformes de trading comme TBanque calculent des indicateurs de ce genre pour refléter le sentiment de marché. C’est un élément souvent utile pour orienter sa stratégie d’investissement.

TBanque propose une mise à jour quotidienne des marchés, utile pour vous tenir informé des évolutions. Pour savoir si le prix d’une action en particulier augmente ou diminue, il vous suffit de consulter le graphique du cours de l’action mis à jour en temps réel sur la plateforme.

Développer une stratégie d’investissement

Bien entendu, il ne suffit pas de décider d’investir en bourse ou de choisir où investir en bourse pour se lancer. Définissez une stratégie d’investissement pour choisir la meilleure action à acheter. Cela permet de vous poser les bonnes questions, notamment :

- Combien investir en bourse (en sachant qu’il y a toujours un risque lorsqu’on investit en bourse) ?

- Combien de temps vais-je consacrer à mon activité de trading ?

- Est-ce que je souhaite trader uniquement des actions ou d’autres produits également (par exemple des devises, cryptomonnaies ou matières premières)

- Quel est le niveau de risque que je suis prêt à accepter ?

- Quelles actions acheter en ce moment ?

On classe généralement les actions en différentes catégories suivant leurs caractéristiques. On parle d’actions cycliques, d’actions de valeurs, etc. Ces catégories se reflètent dans différentes stratégies d’investissement. Nous vous expliquons ici les grandes stratégies d’investissement de manière très simple. Nous vous avons donné le nom anglais et français de chacune des stratégies.

Investissement de valeur (value investing)

L’investissement de valeur revient à identifier des actions qui sont sous-évaluées par rapport à leur valeur comptable (intrinsèque). Cette stratégie repose sur l’idée qu’en cas de faillite de l’entreprise, la valeur de l’action vaudrait de toute façon plus que son cours de bourse.

C’est par exemple le cas lorsque le cours d’une action est bas à cause de facteurs externes. Warren Buffett, par exemple, est connu pour être un fervent partisan de cette stratégie.

Le value investor cherche donc des actions que le marché sous-valorise.

Investissement de croissance (growth investing)

Une stratégie d’investissement de croissance revient à identifier des entreprises qui ont un fort potentiel de croissance. Le growth investor considère que le prix d’une action va monter plus rapidement que celui de ses concurrents ou d’autres entreprises du secteur.

Cette stratégie implique de miser sur des entreprises relativement jeunes. Il y a donc un risque plus élevé mais le rendement potentiel l’est également. En général, l’investissement de croissance ne mise pas sur les dividendes. Les entreprises en pleine croissance préfèrent souvent réinjecter leur profit afin de poursuivre leur évolution plutôt que de le distribuer à leurs actionnaires.

Investissement de qualité (quality investing)

La stratégie de quality investing repose sur d’autres critères qu’une stratégie de value investing. Alors qu’un value investor s’intéressera principalement au bilan comptable, un quality investor cherche à identifier les meilleures actions à acheter en ce moment en trouvant les meilleures entreprises. Cela implique bien évidemment une analyse des éléments financiers mais d’autres critères sont aussi pris en compte.

Lorsqu’on choisit de privilégier une stratégie d’investissement de qualité, on observe la gestion de l’entreprise, son orientation et ses dirigeants. Un quality investor s’intéressera également à des aspects liés aux produits de l’entreprise et au marketing. Le quality investor cible les meilleures entreprises dans ce qu’elles font, partant du principe que la valeur d’une entreprise douée ne peut qu’augmenter. Dans certains cas, un investissement sélectionné par un quality investor pourrait également séduire un value investor mais le lien avec la valeur comptable de l’action n’est pas un élément prioritaire pour un quality investor qui préférera s’attarder sur un ensemble d’éléments. Ce type de stratégie est à privilégier dans une perspective à long terme.

Investissement à petite capitalisation (small-cap investing)

Certaines stratégies d’investissement visent une catégorie particulière d’entreprises. C’est le cas de l’investissement à petite capitalisation. Cela consiste à privilégier les entreprises avec une petite capitalisation boursière. Il s’agit typiquement d’entreprises de taille moyenne. La limite pour définir une small-cap peut varier, généralement entre 300 millions et 2 milliards de dollars de capitalisation en bourse. Il n’y a pas de définition harmonisée.

Un investissement dans des small-caps est souvent plus risqué qu’un investissement dans une grosse entreprise bien établie. En revanche, les perspectives de croissance sont plus élevées.

Les small-caps ont l’avantage d’être moins connues. Si tout le monde connaît Facebook, Société Générale, LVMH ou encore Shell, moins de gens ont entendu parler d’Unisys ou d’Aubay. Il y a donc de belles opportunités sur le marché small-caps mais cela demande une volonté de consacrer du temps à l’analyse. Certains fonds cotés en bourse se spécialisent dans ce segment.

Investissement en dividendes (dividend investing)

L’investissement en dividendes consiste à privilégier des actions qui distribuent des dividendes de manière régulière. L’objectif est de placer son argent « en bon père de famille » et de conserver ces actions dans le long terme. Les actions sont alors vues comme une alternative plus lucrative à des produits moins risqués comme des obligations par exemple. Cette stratégie a gagné en popularité ces dernières années surtout depuis que les perspectives du livret d’épargne ne permettent pas forcément de couvrir l’inflation. L’année 2020 a cependant été quelque peu particulière en matière de distribution de dividendes.

Investissement socialement responsable (ISR) – Socially responsible investing (SRI)

L’investissement socialement responsable se base sur les critères RSE (Responsabilité Sociétale des Entreprises). Ce type d’investissement est de plus en plus populaire. Ces critères évaluent notamment la protection de l’environnement, la loyauté des pratiques, les droits de l’homme, les conditions de travail, etc.

Bien évidemment, il ne faut pas forcément choisir une seule stratégie d’investissement. Chaque trader ou investisseur peut définir ce qui lui convient et choisir de répartir son capital de différentes façons, comme il l’entend.

Principes de base de l’analyse des actions

Comment trouver les meilleurs investissements avant d’investir son argent ? Analyser les actions peut sembler difficile. Si vous regardez un graphique en chandeliers pour la première fois, vous aurez du mal à l’interpréter. Heureusement, il existe des ressources et académies en ligne pour se familiariser avec ces concepts. TBanque par exemple propose de nombreuses formations ou tutoriels accessibles directement sur la plateforme. De plus, la plateforme TBanque est une plateforme de trading social qui promeut le partage des connaissances. Sur TBanque, vous pouvez interagir avec d’autres traders ou suivre leur stratégie afin de mieux comprendre comment fonctionne la bourse.

Lorsqu’on parle d’analyse des actions, il faut distinguer deux grands types d’analyses : l’analyse fondamentale et l’analyse technique.

Analyse fondamentale bourse

L’analyse fondamentale vise à déterminer la valeur de la société en tenant compte de son bilan comptable, de sa stratégie, du marché sur lequel elle se positionne, du contexte économique et géopolitique et de tout autre élément qui influence la valeur de la société. Elle se base sur différents ratios financiers mais également une recherche générale.

L’analyse fondamentale est essentielle si vous appliquez une stratégie d’investissement de croissance ou d’investissement de qualité par exemple.

Voici une liste des ratios les plus connus en ce qui concerne l’analyse fondamentale d’une action :

-

- rendement du dividende (dividend yield) : dividende par action / prix de l’action.

- retour sur capitaux propres (Return on Equity ou ROE) : bénéfice net / capitaux propres.

- price earning ratio (Price-to-earnings ou PER) : prix de l’action / bénéfice net par action.

Analyse technique bourse

L’analyse technique est souvent appelée analyse graphique. Elle repose sur l’analyse des graphiques de cours de bourse pour prédire l’évolution des prix. L’analyse technique est essentielle pour des traders qui spéculent à court terme sur le marché.

Les principaux concepts utilisés en analyse technique sont :

- breakout : on parle de breakout lorsque le cours de l’action franchit une étape importante (par exemple, un support ou une résistance).

- trading de support et de résistance (support and resistance trading) : les traders considèrent que le cours d’une action oscille dans un intervalle dont la limite inférieure est le support et la limite supérieure la résistance. Le trading de support et de résistance vise à tirer parti des rebonds liés à ces limites.

- trading de tendance (trend trading) : technique de trading visant à identifier des tendances de cours haussières ou baissières et à en profiter avant la masse.

Comment investir dans les actions sur TBanque

TBanque est une plateforme très simple d’usage. Son interface convient parfaitement à des traders débutants.

En pratique, il y a deux façons d’investir dans les actions sur TBanque :

- Acheter des actions avec TBanque ou vendre des actions avec TBanque directement. Vous êtes propriétaire des actions comme n’importe quel actionnaire. Dans ce cas, TBanque applique 0% de commission, ce qui est très avantageux. Pour acheter et vendre des actions sur TBanque, procédez comme suit :

- Ouvrez un compte sur la plateforme

- Approvisionnez votre compte. TBanque accepte de nombreux moyens de paiement (PayPal, carte bancaire, Skrill, Neteller, etc.)

- Sélectionnez l’action que vous souhaitez acheter

- Indiquez le montant ou le nombre d’actions à acheter et confirmez votre achat.

- Spéculer sur les hausses et baisses de cours des actions grâce à des Contracts For Difference (CFD) ou contrats de différence en français. La procédure est la même que pour l’achat d’actions. Cependant, au moment de réaliser votre trade, indiquez si vous souhaitez une position à la hausse (achat) ou à la baisse (vente). De plus, vous devez spécifier l’effet de levier qui s’appliquera à la position (par exemple, x2 ou x5). Vous pouvez consulter les frais applicables à ce moment.

Risques liés à l’investissement en actions

Acheter des actions n’est pas la même chose que mettre son argent sur un compte d’épargne. Bien entendu, vous pouvez obtenir de beaux rendements ou réaliser de belles plus-values mais il y a plusieurs risques qu’il faut prendre en considération :

- Risque du marché (market risk) : le marché peut être imprévisible et ne réagit pas toujours de manière rationnelle. Un grand nombre de facteurs psychologiques entrent également en compte. À cause d’une rumeur ou d’une nouvelle inattendue, une forte hausse ou baisse peut rapidement survenir. On parle parfois d’un risque systémique, bien que des nuances existent. La variation n’est pas forcément liée à l’entreprise en particulier mais bien au marché dans son ensemble. Ce risque de marché crée de nombreuses opportunités pour les value investors.

- Risque de liquidité (liquidity risk) : suite à un changement de cours inattendu, de nombreux traders vont se retrouver en manque de liquidités et vont devoir clôturer leurs positions. Cela impliquera souvent une perte. Posez-vous les bonnes questions et ne cédez pas à la panique mais sachez également accepter une perte lorsqu’elle est nécessaire.

- Risque de levier (leverage risk) : l’effet de levier permet de spéculer sur les actions en ne bloquant qu’une petite partie de son capital. Votre potentiel de gain est multiplié mais également votre potentiel de perte. Pour vous donner un exemple très simplifié, si vous investissez 100 avec un effet de levier de 5:1, vous gagnerez 100 si l’action prend 20% (soit vous recevrez 200 si vous fermez votre position, abstraction faite des frais et autres). En revanche, vous perdrez tout votre investissement si l’action perd 20%. L’effet de levier peut vous aspirer dans une spirale descendante et il faut savoir se désengager à temps.

- Risque spécifique aux actions(stock-specific risk) : il existe des actions à haut risque. C’est le cas par exemple des actions de startups car on sait que le risque d’échec de ces entreprises est élevé. En revanche, il existe de nombreuses actions à faible risque. Ce sont des actions d’entreprises qui sont bien établies et dont le business model est pérenne. On peut penser à Coca-Cola, Fedex, Bouygues, etc.

- Bien entendu, il existe différentes stratégies de gestion de risques. En voici quelques-unes :

- Utiliser des stop-loss. Une plateforme de trading comme TBanque permet d’utiliser un stop-loss. Vous pouvez le configurer et cela permet que votre position soit automatiquement liquidée si votre perte dépasse un certain seuil. Vous gagnez une tranquillité d’esprit si vous n’êtes pas disponible pour vérifier les marchés en permanence.

- Diversifier son portefeuille, soit ne pas se contenter d’actions de la même catégorie. C’est l’une des premières choses que l’on apprend. Investir en bourse a toujours un caractère aléatoire. Acheter une seule action ou les actions d’un seul pays ou d’un seul segment revient à augmenter son risque. Il faut diversifier et choisir différents types d’actions. On peut également conseiller d’investir sur différents marchés. Un investisseur ou un trader peut, par exemple, choisir de consacrer 50% de son capital aux actions, 20% aux cryptomonnaies et 30% aux matières premières. Avoir un portefeuille bien diversifié permettra de mieux contrôler son risque.

- Avoir une stratégie à long terme. On ne peut pas anticiper l’ensemble des mouvements du marché et tout ne se passe pas toujours comme prévu. Définissez vos objectifs sur le long terme pour pouvoir réagir avec la tête froide.

Conclusion

Voici un résumé des principaux éléments que nous avons abordé dans ce guide sur le trading et l’investissement en actions :

-

-

- Une action représente une fraction du capital d’une entreprise.

- On peut investir dans des actions dans une perspective à long terme ou trader des actions dans un but spéculatif en fonction des hausses et des baisses de prix.

- Le prix d’une action est défini en fonction de l’offre et de la demande pour cette action. Ces éléments dépendent d’un ensemble de facteurs internes et externes à l’entreprise.

- On peut choisir entre différentes stratégies d’investissement. Les plus connues sont l’investissement de valeur, l’investissement de croissance ou encore l’investissement de qualité.

- Il existe deux grandes sortes d’analyses boursières : l’analyse technique et l’analyse fondamentale.

- Il existe plusieurs risques liés à l’investissement en actions mais il est possible de bien les gérer avec quelques techniques simples.

-

Investir dans la bourse n’a dorénavant plus de secret pour vous. Si vous souhaitez acheter des actions ou trader des actions, la plateforme TBanque est idéale pour les traders débutants. N’attendez plus pour la découvrir !

Glossaire

Si vous êtes débutant en trading ou que c’est la première fois que vous voulez investir dans les actions, vous allez découvrir beaucoup de nouveaux concepts.

Voici un petit glossaire « Investir en bourse pour les nuls » :

-

-

- Action : titre de propriété d’une entreprise représentant une fraction de son capital.

- Analyse fondamentale : analyse du prix d’une action en fonction de critères financiers (comptables), de facteurs macroéconomiques et géopolitiques.

- Analyse technique : analyse de graphiques boursiers et d’indicateurs financiers pour prédire les évolutions du cours d’une action.

- Breakout : utilisé en analyse technique, le breakout correspond au franchissement d’une étape importante (par exemple, un support ou une résistance). Il y a souvent une effervescence autour d’un breakout.

- Capitalisation boursière : valeur d’une entreprise en bourse, soit le cours de l’action multiplié par le nombre d’actions à un moment donné.

- CFD (Contract For Difference ou contrat pour la différence en français) : instrument dérivé très populaire permettant de miser sur la hausse ou la baisse du prix d’une action avec un effet de levier.

- Cours d’une action : prix de l’action en bourse déterminé en fonction de l’offre et de la demande.

- Dividende : fraction du profit de l’entreprise attribué aux actionnaires.

- Effet de levier : instrument permettant de multiplier son potentiel de gain ou de perte en ne mobilisant qu’une fraction du capital requis.

- Investissement de croissance (growth investing) : stratégie d’investissement qui consiste à identifier des actions à fort potentiel de croissance.

- Investissement de qualité (quality investing) : stratégie d’investissement visant à privilégier les meilleures entreprises en fonction d’une grille de critères très large.

- Investissement de valeur (value investing) : stratégie d’investissement consistant à identifier des actions sous-évaluées par rapport à leur valeur comptable.

- Investissement socialement responsable (ISR) – Socially responsible investing (SRI) : Stratégie d’investissement de plus en plus populaire visant à tenir compte de critères RSE.

- Plus-value : différence positive entre prix de revente de l’action en bourse et prix d’achat initial de l’action.

- Ratio cours-bénéfices (price earning ratio, Price-to-earnings, PER) : l’un des ratios les plus utilisés, qui correspond aux prix de l’action divisé par le bénéfice net par action.

- Rendement du dividende (dividend yield) : ce ratio financier se calcule en divisant le dividende par action par le prix de l’action. Ce ratio, exprimé en pourcentage, indique le degré de distribution de dividendes de l’entreprise.

- Retour sur capitaux propres (Return on Equity, ROE) : ratio financier correspondant au revenu net (profit net) divisé par les capitaux propres.

- RSE (Responsabilité Sociétale des Entreprises) : les critères RSE visent à évaluer les entreprises en fonction de leurs engagements sociétaux (environnement, conditions de travail, éthique, etc.), et pas uniquement sur leurs performances financières.

- Small caps : entreprises dont la capitalisation boursière n’excède pas un certain seuil.

- Support et résistance : ils définissent un intervalle dans lequel le prix de l’action devrait évoluer. Si le support est atteint, le marché s’attend à ce que les prix cessent de descendre et remontent. À l’inverse, la résistance correspond à un plafond. Si l’un des seuils est franchi, on parle de breakout, il s’agit d’un nouveau palier.

- Trading de support et de résistance (support and resistance trading) : stratégie de trading très populaire qui vise principalement à tirer parti des rebonds liés aux supports et résistances.

-

Trading de tendance (trend trading) : technique de trading visant à identifier des tendances haussières ou baissières pour un actif financier ou un marché et à emboîter le pas. Le trend trading revient à anticiper la tendance du marché ou à la détecter avant la masse.

Inscrivez-vous sur TBanque pour comprendre comment investir dans les actions

Cette information est destinée à des fins éducatives uniquement. Elle ne peut en aucun cas être qualifiée en tant que conseil d’investissement, offre ou invitation à acheter ou vendre des instruments financiers.

Ce contenu a été rédigé sans tenir compte des objectifs d’investissement particuliers ou de la situation financière personnelle de chacun. De plus, il ne peut être considéré comme conforme aux obligations légales et réglementaires visant à promouvoir la recherche privée ou indépendante. En outre, toute référence à des rendements ou performances passées d’un instrument financier, indice ou produit d’investissement quelconque ne constitue pas et ne peut sous aucun prétexte être assimilée à une indication concernant les résultats futurs.

TBanque ne garantit aucunement l’exhaustivité ou l’exactitude du contenu de ce guide et ne peut être considéré comme responsable en la matière. Il est de votre responsabilité de comprendre les risques liés au trading et à la spéculation avant d’engager votre capital. Ne risquez jamais plus que ce que vous êtes disposé à perdre.