Conținut

Profilul dumneavoastră de investitor

Sfaturi pentru a juca la bursă

Uneori chiar și privind-o zile întregi, bursa pare a fi un glob nemărginit de înfățișări ale cifrelor și numerelor, o forță ambiguă cu numeroși parametri. Totuși, vom încerca să ghidăm un investitor începător la bursă pe drumul său către profit conform viziunii TBanque.

Așadar, ce este bursa și ce determină funcționarea bursei? Care sunt componentele unei piețe de valori? Despre evoluția și plurivalența bursei aflăm în următorul ghid dedicat investitorului la bursă.

Bursa de valori

Ce este bursa?

O bursă sau o piață de valori reprezintă o locație, tehnic, virtuală în care investitorii pot cumpăra și vinde titluri și acțiuni ale societăților comerciale cotate pe piață. Pe o astfel de piață se tranzacționează instrumente financiare precum: acțiuni, valute, obligațiuni ș.a. Bursa de valori permite companiilor să se finanțeze prin vânzarea unor părți din capitalul propriu sub formă de acțiuni, mai clar, totodată acordând investitorilor oportunitatea de a face parte din acționariatul companiei respective și de a primi eventual dividende.

Prețurile sunt determinate de cerere și ofertă. Cu cât există mai multe persoane care vor dori să cumpere acțiuni, cu atât prețul acestora va crește mai mult. Cu cât cererea este mai mică, cu atât va scădea și prețul unei acțiuni.

În secolul al XVII-lea apare primul exemplu modern de tranzacționare de acțiuni, în Belgia, mai exact în Amsterdam, atunci când Compania Olandeză a Indiilor de Est devine prima și, pentru mulți ani, singura companie cu activitate de tranzacționare.

În secolul al XVIII-lea se creează baza mecanismului actual de tranzacționare, înfățișând cumpărarea și vinderea de acțiuni în fiecare zi, o practică din care va lua naștere Bursa (de valori) din New York, fapt care promite o expansiune financiară nemaiîntâlnită.

De-a lungul secolelor următoare și până în prezent, piața bursieră devine un exponent evolutiv de mare anvergură în ceea ce înseamnă piața financiară.

Cumpărătorii și vânzătorii pe Piața Bursieră

Cumpărători se pot numi persoanele sau entitățile care cumpără acțiuni pe piața bursieră, făcând o achiziție cu țelul de a o vinde mai scump, la un curs mai ridicat.

Vânzători se pot numi persoanele sau entitățile care vând titluri pe considerentul că valoarea acestora va scădea în viitor.

Aceste două componente funcționează indirect proporțional, astfel încât dacă un cumpărător este activ și câștigă prin acțiunea sa, atunci un vânzător a avut de pierdut, și invers.

Totuși, a investi implică cunoașterea și recunoașterea unor elemente specifice tranzacționării, elemente de legătură, prin intermediul cărora prinde viață procesul. Pentru a aprofunda această problemă, va trebui mai întâi să înțelegem ce sunt acțiunile în sine.

Acțiunile sunt acte de valoare care reprezintă o parte fixă, dinainte stabilită, a capitalului social al unei societăți. Acțiunile fac parte din categoria valorilor mobiliare, reprezentând un drept acordat asupra unor bunuri mobiliare, de genul banilor, mărfurilor sau titlurilor de valoare, alături de obligațiuni, unități de fond și certificate. Deținând o acțiune, o persoană deține o parte mică din societatea emitentă.

Acțiunile nu sunt, însă, singurele elemente dintr-o tranzacție, după cum am văzut anterior. Dintre principalele valori mobiliare care sunt întâlnite pe piețe, obligațiunile și certificatele au, de asemenea, roluri importante..

În ceea ce privește obligațiunile, emitentul se obligă să plătească creditorilor o dobândă, numită cupon, la un interval regulat și prestabilit de timp, pentru valoarea nominală, până la maturitate, și anume o dată prestabilită din viitor. Datorită valorii deja cunoscute a cuponului și a mersului regulat al lucrurilor, obligațiunile sunt numite instrumente cu venit fix.

Rolul pieței bursiere

Ceea ce este specific și interesant în privința bursei este transparența și fluiditatea pe care le oferă într-o interacțiune financiară. Tranzacțiile cu active financiare se desfășoară organizat, în condiții de liberă și transparentă concurență.

Bursa de valori are un rol important, întrucât constituie unul dintre circuitele de finanțare a activităților economice, alături de băncile comerciale și de bugetul public. Bursa reprezintă și o modalitate de a fluidiza economiile, mai exact de a le orienta către solicitanții de capitaluri pentru investiții.

La baza pieței financiare stă dorința de asigurare a unei finanțări pe termen lung a companiilor cu gândul de a permite o mobilitate sporită a capitalurilor.

Bursa de valori asigură transformarea operativă a capitalului bănesc în capital real și invers. Aceasta favorizează un proces de concentrare a puterii economice, de control asupra unor societăți pe acțiuni, asigurându-se prin deținerea pachetului acțiunilor de control.

Bursa, reprezintă, de asemenea un fel de barometru sensibil al stării economiei, volumul tranzacțiilor și evoluția cursurilor reacționează brusc, uneori cu anticipație, la modificarea conjuncturii economice sau a fenomenelor sociale, politice etc.

În prezent există un număr foarte mare de societăți emitente, iar o investiție într-o companie poate fi făcută și de către o altă companie, acest lucru oferind o oportunitate de extindere a liniilor de produse, de exemplu, facilitează creșterea canalelor de distribuție, limitează volatilitatea și riscul etc.

Principalii jucători din lumea financiară

După cum menționasem, lumea financiară se compune din mai multe elemente, fiecare cu un rol deosebit de important. Dacă există o acțiune ce urmează să fie întreprinsă, există și un întreprinzător al acțiunii. Mai exact, există șase mari categorii de jucători importanți în lumea financiară:

- Emitenți

- Investitori

- Intermediari financiari

- Autorități publice independente

- Instituții centrale

- Agenții de rating

Totul începe atunci când o societate comercială decide valorificarea statutului financiar și este înregistrată pe piața financiară, devenind emitent către o a doua entitate privind acțiunile furnizate.

Emitentul este un titlu de credit, o hârtie de valoare emisă de societățile comerciale, în acest caz, care oferă posesorului ei calitatea de creditor față de instituția emitentă, și care are dreptul să primească pentru suma împrumutată un anumit venit fix sub formă de dobândă sau câștiguri.

A doua entitate este compusă, de obicei, dintr-un investitor, o persoană care dorește un avantaj mai mare în ceea ce privește fondurile sale, mai mare decât ceea ce îi poate oferi chiar și un depozit de economii. În acest sens, un investitor va fi pregătit să își asume riscuri mari, cu cât mai mari cu atât recompensa potențială fiind mai mare. Un investitor poate fi de mai multe tipuri, activ, cel care începe tranzacția speculând constant, și pasiv, cel care cumpără acțiuni vizualizând un viitor fructuso.

O altă componentă importantă a procesului este intermediarul financiar, agentul pieței care asigură transferul fondurilor de la deținători la utilizatori. Cu alte cuvinte, intermediarul va facilita tranzacția financiară. În categoria intermediarilor financiari intră mai multe tipuri de entități, cum sunt băncile, fondurile de investiții, fondurile de pensie, firmele de asigurări, consilierii financiari, uniunile de credit etc. Intermediarul va utiliza diferite instrumente, care funcționează conform închiderii și deschiderii burselor, în legătură cu evenimentele de pe piață. Drepturile de proprietate sunt asigurate de instituțiile centrale.

După ce o persoană decide să investească și contactează un intermediar financiar, o agenție de rating, sau de evaluare, va realiza o verificare a eligibilității investitorului în ceea ce privește posibilitatea rambursării banilor și dobânzilor necesare. Agențiile de rating sunt componente importante ale întregului proces financiar și dețin o mare influență în desfășurarea procesului.

Piața este supravegheată de autoritățile publice sub aspectul respectării reglementărilor legale, bursa beneficiază de un loc important în atenția acestora, datorită fluidității operațiunilor și impactului economico-social pe care îl are.

Cum funcționează bursa

În paragrafele anterioare am început descrierea procesului de tranzacționare atunci când ne referim la piața bursieră. În continuare, pentru a aprofunda desfășurarea acțiunilor de tip financiar de acest fel, este interesant să ne întoarcem privirile înspre micile motoare care fac posibilă tot mecanismul.

Pentru a simplifica și apoi înțelege mai bine o situație de acest fel, vom rezuma funcționarea bursei la câteva etape:

- Societăți de diverse tipuri sau chiar statul devin emitenți de titluri de valoare;

- Investitori de diverse tipuri cumpără aceste titluri de valoare;

- Furnizorii de servicii de investiții procesează ordinele pe piețe;

- Agenții de compensare asigură transferurile de titluri și plățile;

- Autoritățile de reglementare controlează piețele și protejează investitorii.

Deși pare simplu, dar realitatea este că a investi în piața bursieră implică riscuri. Totuși, dacă problematica e abordată într-o manieră disciplinată, poate reprezenta una dintre cele mai eficiente metode de creștere a resurselor proprii.

Așadar, un investitor decide să-și deschidă un cont cu un broker. Acesta va completa un set de documente personale, profilul investițional, precum și serviciile alese. În continuare, investitorul va observa un portofoliu de acțiuni ale unor societăți emitente și rating-ul acestora. În funcție de anumite elemente, investitorul se va orienta înspre începutul strategiei de acționare pe piață. Unul dintre aceste elemente care stă la baza motorizării unei tranzacții este valuta, piața valutară.

Valuta

O valută este unitatea monetară care stă la baza sistemului monetar al unei țări. Valuta va fi întotdeauna cumpărată sau vândută în schimbul alteia, iar cele două se vor afla într-o continuă comparație. Piața valutară asigură manifestarea cererii și ofertei de monede străine. O astfel de tranzacționare oferă publicului o scară mult mai largă de oportunități în toate privințele. Piața valutară se numește Forex, prescurtare de la foreign exchange.

Dar cum ne dăm seama dacă o companie merită toată atenția investițională acordată?

Capitalul propriu

Prin capitalul propiu. Acesta reprezintă interesul subzistent al acționarilor în privința activelor unei societăți emitente, după deducerea tuturor datoriilor acesteia. Acesta exprimă totalitatea fondurilor investite de către acționari și explică direct importanța și viabilitatea acțiunilor unei societăți emitente.

Cele de mai sus fiind stabilite, ne îndreptăm atenția spre felul în care investim. Povesteam mai sus despre cum diversificarea investițiilor reduce riscul pierderilor din profit. În acest sens, există fondurile deschise de investiții.

Organismele de Plasament Colectiv în Valori Mobilare

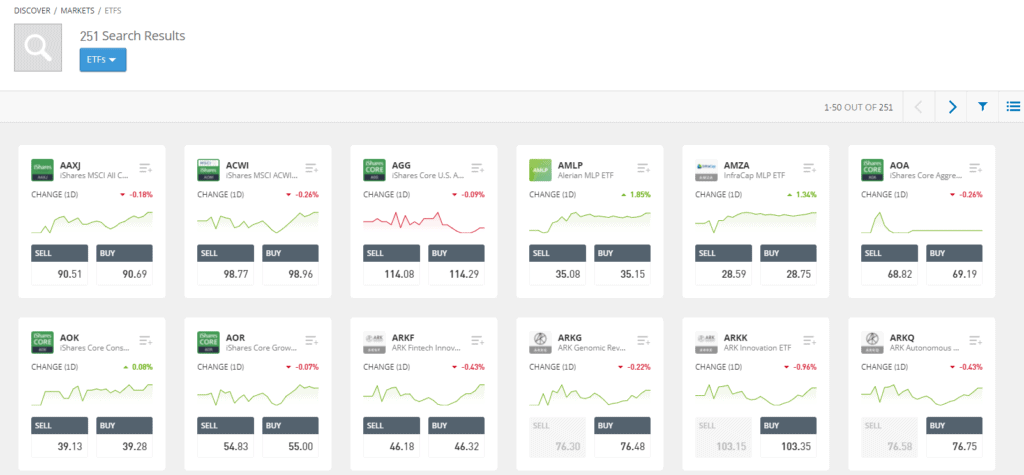

Acestea sunt societăți care au drept scop efectuarea de investiții colective prin plasarea resurselor bănești care operează pe principiul diversificării riscului și administrării prudențiale. Un alt tip de fonduri de investiții prin care un investitor își poate asigura o cale sigură spre profit, sunt ETF-urile, care se tranzacționează la bursă la fel ca toate acțiunile.

ETF

Un ETF deține active, iar cele mai multe dintre ele urmăresc un indice pentru a se ghida, cum este un indicele bursier sau unul de obligațiuni.

Obligațiuni și acțiuni

Acest tip de investiție poate fi atractiv datorită caracterului fiscal eficient și costurilor reduse pe care le presupune. Obligațiunile, în adăugirea a ceea ce menționasem, sunt valori mobilare care dau dreptul deținătorului să primească o dobândă regulat și o rambursare a principalului la timpul scadent. Acțiunile sunt instrumente de investiție pe termen lung sau scurt, dezvoltarea valorii lor în orice direcție se află în legătură cu societatea care le emite.

Indicii

Este important să menționăm că indicii bursieri reprezintă un indicator al evoluției pieței. Creșterile și scăderile unui indice reflectă evoluția companiilor în privința profitabilității viitoare. Deci, un indice îndeplinește și funcția de suport activ pentru alte produse financiare (ETF-uri, structurate, derivate).

În funcție de strategia aleasă și țelul înspre care tindem, derivatele sunt un mijloc vast utilizat în investiții sau tranzacționări prin care un investitor își poate permite să inainteze o acțiune de acest tip. Un tip de derivat este:

Contracte futures

Un contract de tip futures este reprezentat de cumpărarea sau vânzarea unui activ la un preț și un moment prestabilite. Acest tip de contracte indică faptul că sunteți de acord să cumpărați un instrument financiar la un moment dat la un preț determinat cu o garanție, însă acest lucru poate însemna că închiderea timpurie a unei poziții poate genera costuri suplimentare.

În sfârșit, tot în categoria derivatelor, instrumentelor ajutătoare, așadar, unei tranzacții, intră și derivatele exotice.

Derivate exotice

Derivatele exotice sunt, deci, contracte derivate, care ies în evidență prin complexitatea lor; sunt ieșite din comun și specifice și depind de valoarea unui activ subiacent sau a unui set definit de active.

Cu toate aceste informații și câteva în plus, un investitor este gata să-și parcurgă în continuare traseul investițional.

Riscuri și greșeli atunci când investiți

Pe parcursul unei investiții intervin diverse tipuri de risc în diverse momente, iar înțelegerea acestor riscuri poate facilita drumul dumneavoastră înspre câștig.

În primul rând este important de înțeles piața și investiția ce urmează a fi făcută. În acest sens, atitudinea unui investitor neexperimentat, o atitudine înspre supraaprecierea valorii unei companii, predilecția neîntemeiată spre un anumit tip de investiție și pierderea obiectivității necesare pot deveni o caracteristică greu de manevrat la un investitor. Este important de reținut că a avea răbdare, a fi obiectiv și a trata investițiile și tranzacționările cu bună știință sunt câțiva dintre determinanții cei mai de preț pe care i-ar putea aborda un astfel de investitor.

Riscurile întâlnite pe parcursul unei tranzacții, însă, nu vin doar din lipsa de experiență a unui investitor, ci pot apărea în legătură cu piața, lichiditățile, creditul, longevitatea etc, pe care le vom descoperi în continuare.

- Riscul de piață

Riscurile principale întâlnite în această categorie sunt cele precum riscul de capital. Volatilitatea prețului pe piață al unei acțiuni variază constant, se bazează pe cerere și ofertă, astfel riscul creșterii pierderilor datorate unui eveniment pe piață este foarte mare. Tot aici putem să ne îndreptăm atenția spre riscurile care intervin din cauza creșterii dobânzilor, unde cu cât dobânda crește mai mult, cu atât valoarea pe piață a acțiunii va scădea. Cel din urmă risc care poate fi luat în considerare în această categorie este, desigur, cel valutar. Acesta are legătură cu investiția și deținerea fondurilor străine. Cu toții știm cât de adesea și cât de mult fluctuează cursul de schimb dintr-o monedă în alta, iar valutele joacă un rol foarte important în orice investiție străină. În acest sens, interesul arătat valutelor și fluctuației acestora poate avea un rol fundamental.

- Riscul de lichiditate

Reprezintă riscul investitorului de a nu avea posibilitatea vânzării unei investiții la un preț just sau convenabil, de a nu putea retrage banii și a nu putea profita după bunul plac.

- Riscul de concentrare

Riscul pierderii datorate investiției generate într-un singur loc sau într-un singur fel. Diversificarea investițiilor aduce cu sine răspândirea riscului pe mai multe părți și astfel minimizarea acestuia.

- Riscul de credit

Riscul că entitatea emitentă va întâmpina dificultăți financiare în privința obligațiunilor și nu va avea posibilitea de a plăti rata sau de a refinanța la maturitate suma promisă. Riscul de credit se aplică mai mult în cazul obligațiunilor și poate fi evaluat privind ratingul creditului obligațiunii.

- Riscul reinvestiției

Riscul pierderii care survine din reinvestirea principalului sau venitului la o rată a dobânzii mai mică. Acest tip de risc este întâlnit atunci când doriți continuarea unei tranzacții cu aceeași sumă deținută, însă dobânzile scad, iar dumneavoastră va trebui să reinvestiți plățile regulate ale dobânzii la un procent mai mic. Acest risc nu se întâlnește în cazul investitorilor care abordează suma doar la maturitate.

- Riscul inflației

Riscul pierderii atunci când cumpărați, care survine din cauza faptului că investiția făcută nu poate rămâne la nivel cu inflația apărută. Inflația erodează puterea de cumpărare a banilor în timp, aceeași sumă va cumpăra mai puține bunuri sau servicii. Acest risc este relevant mai ales în cazul deținerii de obligațiuni, deoarece acțiunile oferă un fel de protecție împotriva inflației, iar prețurile pot fi schimbate de companii.

- Riscuri la orizont

Riscul ca viitorul investiției făcute să devină neclar din cauza unui eveniment neplanificat din viața personală, cum ar putea fi pierderea locului de muncă sau pierderea unei părți din avere. Acest lucru pune presiune pe vânzarea unor investiții asupra cărora exista un alt plan și poate duce la pierderea de capital dacă piața nu este favorabilă în acel moment.

- Riscul longevității

Riscul unui calcul incorect în ceea ce privește vârsta investitorului și capitalul consolidat, riscul ca persoana să trăiască mult după ce capitalul câștigat se termină. Acest tip de risc este mai ales relevant în cazul persoanelor, pensionate, de exemplu.

- Riscul investiției străine

Riscul ca reglementările dintr-o țară și din alta să nu se potrivească, intervenind aici inclusiv riscul naționalizării profitului.

Profilul dumneavoastră de investitor

Există mai multe tipuri de investitori, precum și mai multe tipuri de investiții, strategii etc. Pentru fiecare aspirație, un investitor. Pentru fiecare tip de investiție, un investitor.

Profilul dumneavoastră de investitor depinde de câte riscuri puteți tolera, câtă cercetare veți fi dispus să faceți, unde credeți că se îndreaptă economia etc. În ciuda acestor caracteristici individuale, cele mai comune tipuri de investitor se rezumă la doar câteva:

- Investitorii activi, care sunt mereu cu un pas în față, fac cercetări și sunt în mod constant la curent cu noutățile financiare zilnice. Acest tip de investitor este unul care acordă o importanță majoră deciziilor de investiție și nu urmărește neapărat o investiție pe termen lung.

- Investitorii pasivi, sunt cei care nu caută cel mai mare profit tot timpul, ci mai degrabă, acceptă profituri rezonabile în schimbul unei cantități mai mici de stres și unei cantități mai mari de timp liber. Dacă vă regăsiți în acest tip de investitor, atunci dumneavoastră veți fi tentat să investiți într-un fond mutual, de exemplu, ca managerii fondului respectiv să ia decizii pentru dumneavoastră. Veți fi ajutat de parametrii auto-impuși în crearea și menținerea unui portofoliu de acțiuni.

- Speculatorii sunt investitorii care doresc un profit rapid. Aceștia vor cerceta piața pentru acțiuni care sunt gata să crească datorită unei tranzacții iminente. Dacă dumneavoastră vă regăsiți în această categorie, printre acțiunile pe care le veți demara se numără urmărirea știrilor, de exemplu, pentru a putea observa ce eveniment viitor poate afecta pozitiv societatea de la care doriți să cumpărați. Acest tip de investitori au tendința de a vinde o acțiune imediat ce aceasta s-a dovedit a fi profitabilă, în ideea repetării procesului dacă este cazul. Un sfat aici ar fi acela de a avea grijă la depășirea pieței.

- Investitorii cu gândul la pensie sunt cei care își schimbă tacticile în apropierea vârstei de pensionare. De exemplu, acest tip de investitori pot avea o abordare mai agresivă asupra pieței când sunt tineri și una total diferită pe parcursul apropierii de vârsta pensiei. Acest lucru implică cumpărarea de acțiuni mai riscante, dar care au un potențial de creștere în orizont.

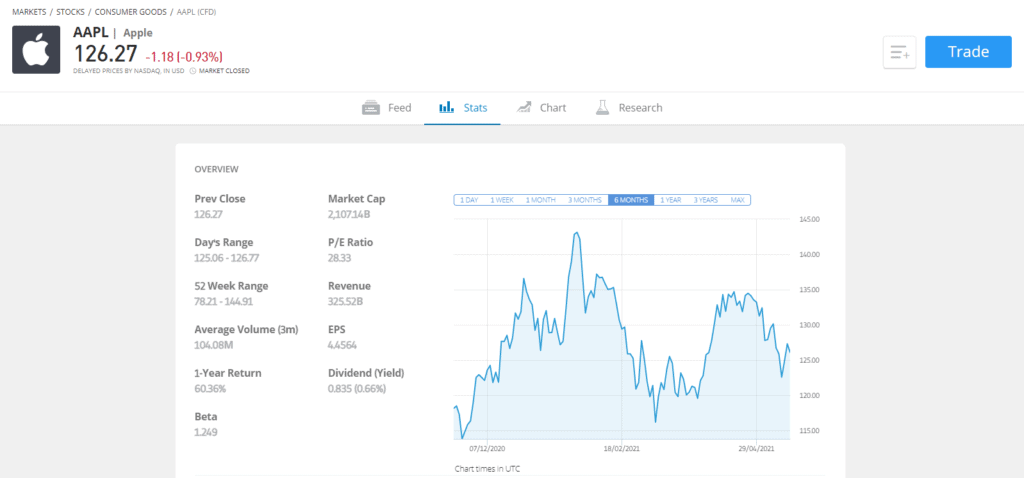

Cum să alegeți un broker

Pentru a stabili o relație cu un broker, tipul de relație și tipul de broker să alegeți, va trebui să știți aproximativ ce investitor doriți să fiți și ce strategie doriți să aplicați atunci când investiți. Site-ul TBanque oferă diverse explicații și statistici privind activitatea de tranzacționare a mai multor societăți, precum și informații suplimentare în acest sens. Ceea ce oferă un broker, diversitatea serviciilor și gama de instrumente financiare sunt criterii importante, mai ales pentru investitorii experimentați.

Începeți tranzacționarea cu TBanque

În principiu, brokerul facilitează tranzacționarea, dar oferă și subscriere la noi emisiuni de acțiuni, rapoarte de analiză sau rapoarte de informare periodice, precum și accesul la o bază de date cu informații financiare relevante privind emitenții. Brokerul poate fi ales în conformitate cu valorile sale și felul în care acestea coincid cu ale investitorului. Viziunea unui broker e o mare parte din eticheta sa.

Ca investitor puteți căuta un serviciu de tranzacționare deschis pe baza unui contract transparent și fără costuri ascunse, care să fie la un nivel care să nu afecteze randamentul investiției, mai ales dacă nu doriți să investiți o sumă foarte mare în acest sens.

Înainte de deschiderea unui cont este important de ales tipul de cont potrivit, venitul alocat și profilul de risc. Pentru a alege un broker este bine să vă asigurați că este reglementat și autorizat să presteze serviciile respective în țara în cauză, că se potrivește cerințelor și profilului dumneavoastră în general.

Ce cont tip de cont vi se potrivește?

- Contul de tip cash este cel care oferă acces la tranzacționarea instrumentelor financiare pe piață. Acest tip de cont presupune deținerea sumelor integrale de bani pentru o investiție necesară tuturor costurilor și taxelor iminente. Investitorul poate opta pentru deschiderea unui cont de tranzacționare online sau poate recurge la asistența unui broker.

- Contul de tip marjă, care oferă tranzacționarea produselor derivate active suport. Investitorul va atribui doar o parte din valoarea totală a tranzacției și va beneficia în viitor de mișcările de preț ale activului suport. Aici intervine, deci marja. Marja reprezintă o garanție de bună execuție pe care furnizorul platformei de tranzacționare o blochează în contul clientului, aceasta fiind stabilită și calculată de către intermediar. Acest tip de cont este potrivit pentru investitorul dispus să-și asume riscuri suplimentare pentru un câștig potențial mai mare, însă nu trebuie să piardă din vedere mișcările în defavoarea tranzacției sale.

- Contul discreționar presupune intermedierea tranzacției de către un broker avizat și reglementat în acest sens. Investitorul nu trebuie să întreprindă diverse acțiuni, ci să primească periodic rapoarte referitoare la activitatea derulată pe contul său de tranzacționare și situații ale disponibilului de cash, eventual strategia care a fost luată în vedere.

Știrile bursiere

La baza cunoașterii procesului investițiilor stă speculația, iar speculația înseamnă informare. Cu acest gând în minte, un investitor care urmărește să evolueze va urmări constant știri în legătură cu piața bursei. Știrile pot avea relevanță în domeniul financiar sau nu, întrucât chiar și un eveniment major dintr-un alt domeniu poate influența profiturile, și mai departe, valoarea unei societăți emitente. Un val de căldură va influența în bine acțiunile societăților emitente care mizează pe asta. O pandemie globală va influența acțiunile majorității societăților emitente. Un eveniment sigur din viitor, chiar și dintr-un viitor îndepărtat, va avea consecințe în prezent. Știrile pot oferi informații atât asupra posibilelor evenimente financiare, cât și asupra altor investitori și profilul acestora.

O companie listată are obligația de a asigura un flux corespunzător de informații, care mai departe vor sta la baza deciziilor de investiție ale propriilor acționari sau potențialilor acționari. Asigurarea accesului fără prea multe limite și egal la informațiile necesare dorinței de investiție reprezintă iarăși un punct cheie care ar putea intra în rândul responsabilităților unei societăți emitente.

Așadar, un investitor va fi atent la tipul articolului informativ de care va beneficia, acuratețea și veridicitatea acestuia. În general, o mare diversitate de informații, și cel mai ușor de obținut, sunt cele din mediul online, multe putând fi oferite chiar de către brokerul dumneavoastră. O imagine de ansamblu o oferă TBanque în acest sens.

Sfaturi pentru a juca la bursă

Pentru a avea beneficia din plin de experiența investițiilor la bursă și a genera un profit cât mai mare, este important de luat în considerare o serie de lucruri, cum sunt tipul de investitor care sunteți, tipul de cont existent în componența brokerului ales de dumneavoastră, strategia de trading dorită și apoi implementată, urmărirea constantă a știrilor și multe altele.

Cei mai importanți pași care vor oferi siguranță și acuratețe în ceea ce privește o investiție sunt diversificarea investițiilor, strategia de trading aleasă și urmărirea știrilor relevante.

Diversificarea investițiilor oferă o posibilitate mai mare de atingere a profitului dorit sau chiar a depășirii acestuia susținând scăderea și împărțirea diferită a pierderilor.

Strategiile de trading și de investiții pe care le veți aborda vorbesc mult despre profilul dumneavoastră ca investitor și oferă un alt fel de înțelegere, pe termen lung. În ceea ce privește trading-ul, cele mai populare strategii abordate sunt scalping-ul, tranzacții de scurtă durată, day trading-ul, tranzacțiile care sunt încheiate înainte de finalul zilei, swing trading-ul, unde ordinele sunt deschise constant pentru câteva zile, în vederea înregistrării profitului ca urmare a modelelor de preț pe termen scurt și tranzacționarea pozițională, care propune maximizarea profitului ca urmare a mișcărilor majore de preț.

Fundamental în abordarea adecvată a unor poziții în ceea ce privește investițiile sau tranzacțiile pe o piață este de amintit felul în care se utilizează ordinele de tip stop loss și take profit. Stop loss este conceput pentru a ajuta la definirea riscului implicat în poziția deschisă și la definirea pierderilor potențiale acceptate. Take profit implică de la început determinarea unei valori specifice la care o persoană este mulțumită cu închiderea poziției respective.

În cele din urmă, un investitor poate urmări articole informative cu privire la piața bursieră și în acest fel va căpăta atât experiență și o viziune din ce în ce mai clară asupra proceselor de investiție și tranzacționare, cât și o comprehensiune și o putere de alegere mai mare și mai sigură.

Concluzie

În final, ce relevă cel mai mult într-o investiție este interesul acordat. Atenția acordată fiecărui detaliu este vitală în pavarea drumului dumneavoastră, ca investitor, într-o direcție financiară de acest fel. Ce este într-adevăr o piață bursieră și cum se pătrunde în ea, diverse tipuri de investiții și elementele unei tranzacționări sunt doar câteva noțiunile care compun TBanque și orice motor al unui peisaj financiar.

Înscrie-te pentru a profita de oportunitățile oferite de piața bursieră.