Jaka jest rola giełdy? Jak w ogóle działa giełda? Czy warto inwestować? W naszym kraju wciąż wielu osobom trudno odpowiedzieć na te pytania. Dzieje się to z prostego względu – wierzymy w stereotyp, że gra na giełdzie to zajęcie tylko dla specjalistów. W rzeczywistości jest zupełnie inaczej. Z niewielką pomocą na początku, statystyczny Kowalski może nauczyć się, jak kupować akcje spółek giełdowych i na tym zarobić. W kolejnych sekcjach naszego poradnika podstaw inwestowania na giełdzie poznasz podstawowe pojęcia. Zdobyta wiedza rozwieje twoje wątpliwości.

Spis treści

Definicja giełdy

Rola papierów wartościowych

Główni gracze w świecie finansów

Jak działa giełda?

Na czym polega ryzyko inwestowania na giełdzie

Jaki jest Twój profil inwestora?

Jakiego brokera wybrać na podstawie swojego profilu i strategii?

Jak mogę otrzymywać informacje giełdowe?

Giełda dla bardzo początkujących jak zacząć inwestować?

Wnioski

Definicja giełdy

Najprościej mówiąc giełda to jedna z podstawowych instytucji rynku finansowego współczesnej gospodarki. Giełda to spotkania handlowe, które organizowane są w określonym czasie i miejscu, by sprzedający mogli zaoferować kupującym określone towary po cenach codziennych notowań. Co ważne transakcje są wykonywane nie tylko przez indywidualnych inwestorów, ale też maklerów giełdowych, którzy realizują je na rachunek swoich klientów. Relacja kupna-sprzedaży między członkami giełd regulują ściśle określone warunki. Aby zapewnić rzetelność instytucji, ich działalność jest ściśle kontrolowana przez państwo, które wydaje koncesję na prowadzenie działalności.

Cena rynkowa jest ustalana podczas gry podaży i popytu, czyli zawierania transakcji na giełdzie. Wtedy cena podawana jest do wiadomości publicznej. Same giełdy dzieli się pod kątem typu dóbr i rodzaju transakcji.

Typy dóbr:

- giełdy towarowe (np. Nowojorska Giełda Kawy i Cukru czy Giełda Poznańska Towarowa);

- usług (np. ubezpieczeniowe czy transportowe);

- instrumentów pieniężnych (waluty);

- papierów wartościowych (dobra mieszane, np. towarowo-pieniężne, obligacje);

Rodzaj transakcji:

- giełdy fizyczne;

- terminowe;

- instrumentów pochodnych;

Rola papierów wartościowych

Od czego zacząć inwestowanie na giełdzie? Najlepiej od poznania podstawowych pojęć. Do funkcjonowania każdej firmy potrzebny jest kapitał, by ta mogła rozwinąć swoje skrzydła i prężnie działać. Popularną metodą zwiększenia funduszu jest sprzedaż swoich udziałów. Gdzie to zrobić? Właśnie na giełdzie papierów wartościowych. Pełni ona funkcję słupa ogłoszeniowego, na którym informuje się o koniunkturach na rynku kapitałowym oraz w poszczególnych jej segmentach.

Giełda papierów wartościowych, najogólniej rzecz ujmując, jest to rynek regulowany, na którym gracze mogą obracać, czyli sprzedawać i kupować (akcjonariusze), instrumentami finansowymi dopuszczone do obrotu. Są nimi akcje i obligacje (papiery wartościowe) oraz opcje i kontrakty terminowe (instrumenty pochodne). W sprzedaży i kupnie zawsze pośredniczy broker, który jest odbiorcą wszystkich zleceń (o tym szerzej przeczytasz poniżej). Kiedy przejdą dokładną weryfikację, zostają przekazane na giełdę. Osoby inwestujący mogą na bieżąco śledzić, jak plasuje się cena poszczególnych akcji, korzystając z arkusza zleceń. Handel na giełdzie odbywa się od poniedziałku do piątku w godzinach 9.00-17.00 podczas tzw. sesji.

Należy pamiętać, że kupno i sprzedaż na rynku giełdowym jest obrotem niematerialnym, co oznacza, że istnieje wyłącznie jako zapis elektroniczny w systemie komputerowym Krajowego Depozytu Papierów Wartościowych (KDPW). Oczywiście zapisy te zostaną zarejestrowane u klientów – na ich rachunkach inwestycyjnych w systemach biur maklerskich. Jeżeli na giełdzie zostaną zawarte jakiekolwiek transakcje, pociągną za sobą zmiany na kontach zarządzanych przez Krajowy Depozyt Papierów Wartościowych oraz zmiany na rachunkach osób, które uczestniczyły w transakcjach w domach maklerskich.

Główni gracze w świecie finansów

Aby jeszcze lepiej zrozumieć zasady inwestowania na giełdzie papierów wartościowych, poznaj najważniejszych graczy, którzy obracają papierami wartościowymi czy innymi instrumentami pochodnymi. W świecie inwestowania na giełdzie istnieje sześciu głównym uczestników:

Emitenci

To oni wystawiają papiery wartościowe do sprzedaży. Mogą być podmiotami lub instytucjami, które emitują pieniądz. Jednak nie każdy może zostać emitentem papierów wartościowych; to przywilej, który jest zarezerwowany dla kilku podmiotów. Ta zasada wynika z regulacji funkcjonowania rynku finansowego. Emitentem mogą być: osoby fizyczne lub prawne, bank państwowy, Skarb Państwa, przedsiębiorstwo, samorząd lub instytucja finansowa.

Inwestorzy

Wyróżniamy dwa rodzaje inwestorów:

- Inwestor indywidualny, czyli osoba fizyczna, która inwestuje swój własny kapitał w celu osiągnięcia zysku. Jego celem nie jest przejęcie kontroli w firmie, której akcje kupuje, tylko jedynie czerpanie zysku. Przez to, że najczęściej inwestorzy indywidualnie obracają niższym kapitałem niż inwestorzy instytucjonalni, wykupują znacznie mniejsze pakiety akcji.

- Inwestor instytucjonalny, czyli podmioty, które zajmują się inwestowaniem zawodowo (m.in. banki, firmy ubezpieczeniowe czy fundusze inwestycyjne). Obracany kapitał nie pochodzi ze środków własnych, tylko został pozyskany od innych podmiotów w formie składek lub depozytów.

Broker

To osoba fizyczna, prawna lub jednostka nieposiadająca osobowości prawnej. Inne osoby upoważniają ją do pośredniczenia w ich imieniu w transakcjach kupna i sprzedaży papierów wartościowych, produktów i usług itp. Pensja brokera zależy od prowizji od transakcji na rzecz zleceniodawcy. Często pojęcie broker używa się wymiennie z pojęciem makler. Jednak to pierwsze oznacza pośrednika w transakcjach na giełdzie papierów wartościowych na rzecz klienta. Natomiast makler pośredniczy w operacjach, ale działając na własny rachunek.

Spółki publiczne

Inaczej nazywana spółkami akcyjnymi, których akcje lub ich część są notowane na giełdzie papierów wartościowych. Spółki muszą spełniać wiele warunków, aby móc funkcjonować. Jednym z nich jest posiadanie organów wewnętrznych, takich jak: Walne Zgromadzenie, Rada Nadzorcza i Zarząd. W Polsce obrót papierami wartościowymi prowadzi Giełda Papierów Wartościowych w Warszawie.

Główne instytucje rynku kapitałowego

W Polsce wyróżniamy dwie główne instytucje, które budują infrastrukturę rynku kapitałowego. Są to Giełda Papierów Wartościowych w Warszawie (GPW), czyli platforma transakcyjna, oraz Krajowy Depozyt Papierów Wartościowych (KDPW), który stanowi izbę rozliczeniową. Jak już wiemy, na giełdzie obracamy instrumentami finansowymi. Krajowy Depozyt Papierów Wartościowych realizuje zadania izby rozliczeniowej, która istnieje, by rozdzielić system dokonywania transakcji od systemu ewidencji i rozliczeń. To podstawa zasad bezpieczeństwa na rynku kapitałowym.

Agencje ratingowe

Rating to nic innego jako ocena ryzyka, która może dotyczyć np. informacji o zadłużeniu danego przedsiębiorstwa, banku czy samorządu. Wskazuje, w jakim stopniu konkretna jednostka będzie w stanie spłacić swoje zobowiązanie. Bardzo często ta informacja wpływa na to, czy inwestujemy w dany przedmiot czy nie. Na światowym runku giełdowym spotkamy firmy, które zajmują się właśnie tego typu działalnością. Do najsłynniejszych należą m.in. Moody’s, FCA, Fitch czy Standard & Poor’s.

Jak działa giełda?

Jeśli zastanawiasz się, jak zacząć inwestować na giełdzie? Musisz rozpocząć od kupowania akcji. By to zrobić, najpierw potrzebujesz założyć Rachunek Inwestycyjny w domu maklerskim, który posiada licencję Komisji Nadzoru Finansowego. Poniżej punkt po punkcie podpowiadamy, jak to zrobić najprościej:

- w punkcie obsługi klienta lub za pomocą strony internetowej zawrzesz umowę dotyczącą prowadzenia rachunku inwestycyjnego;

- po sfinalizowaniu kwestii formalnej, wpłacasz na nowy rachunek kwotę, którą zamierzasz zainwestować;

- wybierz produkt inwestycyjny, np. akcje. Ich kupno odbywa się następującą drogą: złożenie zlecenia online, które trafia do twojego domu maklerskiego, a następnie na giełdę GPW.

- teraz wejdź na polecony ci w domu maklerskim program przekazujący stan notowań. Tutaj możesz obserwować wszystkie zlecenia, które dotyczą akcji danej spółki. W jednym arkuszu znajdziesz oferty kupna i oferty sprzedaży.

Czas na finalizację zlecenia. Wszystkie oferty kupna produktów trafiają do wspólnego „worka”, aby można było sprzedać i kupić konkretną rzecz, muszą spotkać się ze sobą kupujący i sprzedający, wówczas dochodzi do transakcji. Zadaniem inwestora jest złożenie oferty w domu maklerskim i podjęcie decyzji o wysokości kursu realizacji transakcji. Dopiero wtedy brokerzy kierują ofertę do obrotu, dodatkowo pobudzają rynek do działania. To przykład aktywnego inwestora, działającego na wszystkich frontach – sprzedaży i kupna akcji czy obligacji.

Aby jeszcze lepiej zrozumieć jak inwestować na giełdzie, zapoznaj się z poniższym słowniczkiem najistotniejszych pojęć.

Giełda walut

To globalny, międzynarodowy rynek, który powstał w oparciu sieć informatyczną łączącą banki i instytucje finansowe na całym świecie. Giełda walut została udostępniona dla kilku grup inwestorów. Spotkasz tutaj przede wszystkim handlujące instytucje finansowe, które każdego dnia rozpoczynają i zamykają setki tysięcy transakcji, czym napędzają rynek. Największym rynkiem na świecie jest Forex, który swoimi rozmiarami przebija każdą tradycyjną giełdę. Forex jest dostępny też dla ciebie, czyli inwestora indywidualnego. Drzwi do tego rynku otwierają przed nami brokerzy forex i kantory internetowe.

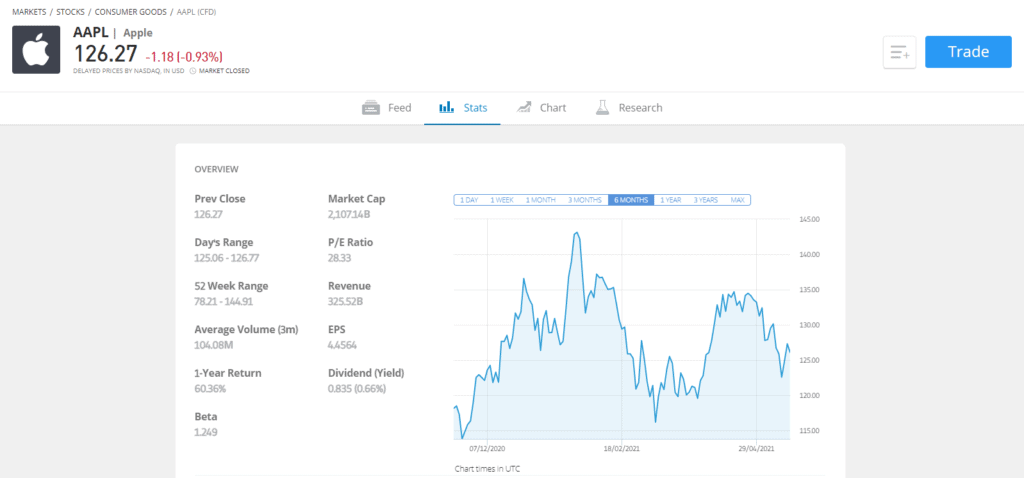

Akcje giełdowe

Akcje stanowią najpopularniejszy sposób inwestowania na giełdzie. Najprościej rzecz ujmując są to papiery wartościowe, które reprezentują własność w danej spółce. Każdy, kto zakupi akcje, staje się właścicielem w półce. Im więcej akcji posiadasz, tym większe jest twoje władztwo. Wyróżniamy kilka rodzai akcji:

- imienne – osoba wskazana w dokumencie otrzymuje uprawnienia;

- na okaziciela – każdy posiadacza akcji posiada prawa i korzyści płynące z faktu ich posiadania;

- aportowe – akcje, które można nabyć poprzez wniesienie wkładu niepieniężnego, np. przez stworzenie logo czy świadczenie usług;

- gotówkowe – akcje zostają zakupione;

- uprzywilejowane – czyli akcje imienne;

- nieme – to akcje, z których akcjonariuszowi nie przysługuje prawo głosu w firmie;

- założycielskie – przydzielane z góry wraz z założeniem firmy;

- pracownicze – rozprowadzanie i sprzedaż odbywa się wśród pracowników zatrudnionych w danym przedsiębiorstwie;

- złote – gwarantują one m.in. prawo weta.

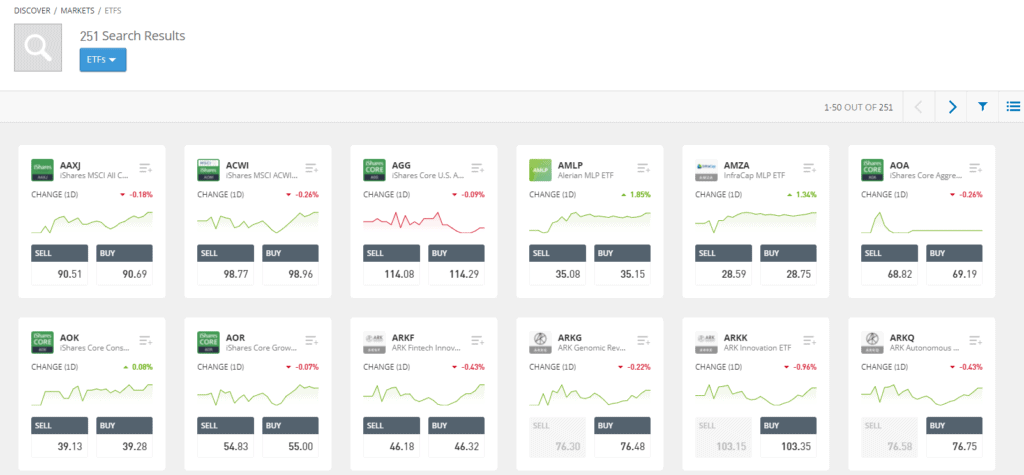

UCITS/ETF

UCITS to fundusze zbiorowego inwestowania w zbywalne papiery wartościowe, których poszczególne jednostki mogą być odpłatnie rozpowszechniane w każdym kraju Unii Europejskiej. Przepisy dają możliwość funduszom inwestowanie w szerszy zakres instrumentów finansowych, takich jak instrumenty pochodne.

ETF to fundusz inwestycyjny, który jest notowany na giełdzie. Do jego głównych zadań należy odzwierciedlenie się danego indeksu giełdowego. ETFy niosą ze sobą wiele korzyści, m.in.:

- Mają przejrzystą strategię inwestycyjną.

- W każdej chwili możesz je kupić bądź sprzedać.

- Są prostym sposobem na zróżnicowany porfel inwestycyjny.

- Kupujesz i sprzedajesz za pośrednictwem rachunku maklerskiego twojego biura maklerskiego.

Indeks giełdowy

Kiedy przeglądasz informacje o konkretnej firmie, możesz sprawdzić, czy ta należy do indeksu giełdowego. Co to takiego? To wskaźnik, dzięki któremu masz wgląd w najnowsze trendy panujące na rynkach finansowych. Monitoruje kształtowanie się cen papierów wartościowych spółek będących na giełdzie. Używanie indeksów giełdowych jest bardzo ważne, ponieważ ich analiza i interpretacja służy do podejmowania przyszłych decyzji finansowych. Do największych indeksów, które ułatwiają poruszanie się po rynkach finansowych należą: WIG, WIG20, mWIG40, sWIG80.

Kontrakt terminowy futures

W tym wypadku termin tyczy się sprzedającego i kupującego, którzy składając zlecenie przyjmują odpowiednią pozycję. Warunki kontraktu między nimi ustala giełda. Natomiast strony odpowiadają za sprecyzowanie ceny kontraktu.

Kontrakt terminowy futures kupujący i sprzedający mają dwie możliwości:

- czekać do terminu wygaśnięcia – wtedy do sprzedający dostarcza instrument kontraktu, a kupujący spłaci za niego cenę ustaloną w momencie zawarcia kontraktu lub następuje rozliczenie pieniężne kontraktu.

- zamknąć pozycję przed terminem wygaśnięcia – strona kontraktu dokonuje transakcję odwrotną. Kupujący sprzedaje kontrakt (poprzez złożenie zlecenia sprzedaży). Z kolei sprzedający kupuje kontrakt (poprzez złożenie zlecenia zakupu). Transakcja dokonywana jest po aktualnej cenie kontraktu, co w praktyce oznacza, że każda ze stron może zyskać lub stracić zamykając kontrakt przed ustalonym terminem wygaśnięcia.

Obligacje

Obligacje to inaczej papiery wartościowe, których zakup stanowi formę pożyczki udzielanej Skarbowi Państwa. Po określonym czasie emitent, który wcześniej stwierdził, że ma dług wobec obligatariusza i zobowiązał się do spełnienia określonego świadczenia, zwraca zainwestowaną sumę wraz z naliczonymi odsetkami. Wtedy to Skarb Państwa staje się dłużnikiem, a właściciel obligacji – wierzycielem.

Inwestowanie w obligacje skarbowe jest popularne, ponieważ nie potrzebujesz specjalistycznej wiedzy, co więcej mają prostą konstrukcję, a ta sprawia, że są przystępne dla każdego. Obligacje są też powszechnie dostępne – możesz je nabyć w oddziałach PKO Banku Polskiego na terenie całego kraju, w Punktach Obsługi Klientów Biura Maklerskiego PKO BP, a także internetowo i telefonicznie.

Na rynku kapitałowym spotkasz się z wieloma rodzajami obligacji. Można je podzielić na różne rodzaje. Najpowszechniejszym kryterium jest emitent:

- obligacje skarbowe – emituje je Skarb Państwa, którego reprezentantem jest Minister Finansów. Inwestując w nie, niewiele ryzykujesz;

- obligacje komunalne – emitują je samorządy terytorialne, takie jak gminy, powiaty i województwa;

- obligacje podmiotów prawnych – emitowane są przez przedsiębiorstwa;

Popularnym kryterium jest również czas trwania obligacji:

- krótkoterminowe — okres wykupu do jednego roku;

- średnioterminowe — okres wykupu od jednego roku do pięciu lat;

- długoterminowe — okres wykupu powyżej pięciu lat;

- wieczyste — nie posiadają terminu wykupu. Inwestor otrzymuje tzw. rentę wieczystą;

Derywatywy egzotyczne

Derywatywy to inaczej instrumenty pochodne, czyli instrumenty finansowe, które nie są papierami wartościowymi. Ich wartości zależą od wartości instrumentu bazowego, mogą to być kursy akcji, indeksy giełdowe, rentowności obligacji, poziomy stóp procentowych, a także różnego rodzaju czynniki pogodowe.

Derywatywy egzotyczne to forma instrumentów finansowania, która charakteryzuje się bardziej złożoną strukturą niż tradycyjne kupno-sprzedaż (te uważane są za opcje europejskie lub amerykańskie i nazywane są opcją waniliową).

Opcja egzotyczna musi wyróżniać się przynajmniej jedną z poniższych cech:

- Wypłata w umówionym terminie zależy od wartości instrumentu bazowego w umówionym terminie oraz od ścieżki, po której poruszała się cena, np. opcje azjatyckie, których cena wykonania uzależniona jest od średniej cen z danego okresu; z kolei cena w wykonania w opcji lookback zależy od makizmum lub minimum ceny w danym okresie; natomiast opcja barierowa typu knock-in zaczyna istnieć po ociągnięciu danej ceny; opcja barierowa typu knock-out przestaje istnieć po osiągnięciu pewnego poziomu ceny.

- Wypłata opcji jest uzależniona od więcej niż jednego indeksu cen.

- Sposób rozliczenia różni się w zależności od wielkości wypłaty opcji w chwili wygaśnięcia.

- Cena wykonania jest podana w innej walucie niż cena instrumentu bazowego i np. musi zostać rozliczona w innej walucie, ale po z góry określonym kursie.

Na czym polega ryzyko inwestowania na giełdzie

Inwestowanie na giełdzie jest niemożliwe bez podjęcia ryzyka. Jako inwestor musisz zaakceptować fakt, że za każdym razem będziesz ryzykował część swojego kapitału z nadzieją na osiągnięcie profitów. Im lepiej zrozumiesz ryzyko, z którym będziesz mierzył się na giełdzie, tym skuteczniej będziesz w stanie mógł je przewidzieć i się zabezpieczyć. Zapoznaj się z poniższym słowniczkiem pojęć, które pomogą ci zminimalizować ryzyko przy podejmowaniu decyzji inwestycyjnych.

Zmienność to parametr, który wyraża intensywność wahań cen danego aktywa (np. akcji) w konkretnym przedziale czasowym. Im masz do czynienia z większą zmiennością, tym widzisz szerszy zakres wahań ceny, co z kolei generuje większy zakres cenowy. Wyróżniamy dwa typy zmienności:

- Historyczna – odnosi się do ceny danego aktywa z przeszłości. Wyraża stopień ryzyka związanego z inwestowaniem w dany instrument albo cały portfel inwestycyjny. Najprościej rzecz ujmując można powiedzieć, że w tym wypadku zmienność jest wyrażana przez zakres wahań ceny instrumentu w ciagu ostatniego zwrotu. Jest to wskaźnik pomagający ocenić rozwój cen w przeszłości i jego dynamiki.

- Implikowana – określa ona oczekiwaną (rynkową) cenę instrumentu na podstawie rynkowych notowań jego opcji. W skrócie ta zmienność podsunie informacje o tym, co działo się w przeszłości, ale z próbą przewidzenia tego, co będzie działo się z ceną w przyszłości.

Ryzyko walutowe określa wahania się kursu jednej waluty w stosunku do innej waluty. W jego efekcie może dojść do pogorszenia lub polepszenia sytuacji finansowej konkretnej jednostki. Ryzykiem walutowym określa się brak możliwości przewidzenia kursu walut, czyli tego, czy pójdzie on w górę czy w dół, a także skali wahania się kursu.

Ryzyko towarowe jest związane z możliwością pogorszenia wyniku finansowego wskutek zmian cen towarów. Ryzyko towarowe może dotyczyć też utraty lub uszkodzenia towaru, zmiany jego ilości, jakości oraz kondycji handlowej. Obszary narażane na to ryzyko to przede wszystkim te związane ze składowaniem i transportem towarów. Spokojnie, to ryzyko możesz eliminować dzięki odpowiednim klauzulom w umowach.

Ryzyko stopy procentowej jest nieodłącznym elementem działalności bankowej, które zależy od nieprzychylnego wpływu zmian rynkowej stopy procentowej na sytuację finansową banku. Może skutkować pomniejszeniem planowanych lub spodziewanych przychodów banku.

W przedsiębiorstwie trudno wykluczyć ryzyko stopy procentowej. Stopa to ustalone oprocentowanie, które obowiązuje przez okres trwania umowy. W praktyce bankowej zmiany stopy procentowej przerzucane jest na kredytobiorcę.

Ryzyko transakcyjne urzeczywistnia się wtedy, gdy niedotrzymane zostają zobowiązania umowy przez uczestników transakcji, oraz w wyniku pojawienia się okoliczności od nich niezależnych, czyli tzw. siły wyższej. Najczęściej są to:

- nadzwyczajne okoliczności o charakterze politycznym;

- klęski żywiołowe;

- szczególne okoliczności o charakterze społecznym;

Jaki jest Twój profil inwestora?

Aby dowiedzieć się jak grać na giełdzie, potrzebujesz ustalić swój profil inwestora. Tutaj musisz zastanowić się, jakie cele chcesz osiągnąć, a także jaki horyzont czasowy cię interesuje, czyli ile czasu (i pieniędzy) zamierzasz zainwestować. Profil inwestycyjny jest indywidualną sprawą dla każdego, kto wchodzi na giełdę. To swojego rodzaju mapa, która poprowadzi cię do zamierzonych celów. Co więcej profil inwestycyjny pozwoli ci podzielić środków na bezpieczne i ryzykowne oraz płynne i długoterminowe – tak zbudujesz swój porfel inwestycyjny. Wiedz ta, pozwoli ci przyhamować z zaspokajaniem apetytu na ryzyko i zminimalizować ryzyko inwestycyjne. Określenie profilu sprzyja stworzeniu indywidualnej strategii.

Gdzie sprawdzić swój profil inwestora? Zgodnie ze stosowanymi regulacjami prawnymi, każda instytucja finansowa jest zobowiazana do przeprwoadzenia badania takiego profilu swojemu klientowi przed sprzedażą produktu, który związany jest z profilem inwestycyjnym. Najczęściej mamy do czynienia z inwestorami:

-

- Ostrożnymi, czyli inwestor, który wybiera sposoby inwestowania pieniędzy o niskim zysku.

- Stabilnymi, który ceni ochronę i pomnażanie kapitału (planuje inwestycję na minimum 2-3 lata).

- Zrównoważonymi, czyli osoby, które akceptują wysokie ryzyko jako sposób inwestowania pieniędzy.

- Dynamicznymi, czyli osoby, które nastawione są na maksymalizację zysku.

Doradzamy nigdy nie inwestować kwoty, której strana może negatywie wplynąć na funkcjonowanie twojego życie i zniweluje ustanowione cele.

Jakiego brokera wybrać na podstawie swojego profilu i strategii?

Inwestorzy indywidualni mogą handlować dzięki brokerom, czyli firmom, które za prowizje, oferują dostęp do zaawansowanego oprogramowania do zawierania transakcji. Aby zyskać dostęp do tak zwanej platformy handlowej, trzeba u brokera założyć rachunek i wpłacić depozyt minimalny. Ale jak wybrać odpowiednia firmę, skoro na pierwszy rzut oka ich oferty są niemal identyczne? Postaw na bezpieczeństwo środków. Dlatego przed założeniem rachunku upewnij się:

- czy dany podmiot posiada licencję;

- przez jaki podmiot broker jest regulowany;

- czy zapewnia dostęp do dobrej platformy;

- jak szybko ten realizuje wypłaty i czy dotychczas nie było z nimi problemów.

Jeżeli nie chcesz szukasz innego rodzaju inwestowania, zdecyduj się na innowacyjną opcję Copy Trading, czyli automatyczne „kopiowanie” transakcji innego, sprawdzone inwestora, który korzysta z tej samej platformy. Dzięki temu przeniesiesz jego wyniki inwestycyjnego do swojego porfel. Copy Tranding pozwala na automatyczne dokonanie takich samych transakcji na swoim koncie, jakie zostały zlecone przez śledzonego przez nas inwestora ze wskazanymi przez nas wynikami finansowymi.

Jak mogę otrzymywać informacje giełdowe?

Aby z głową zarabiać na giełdzie, trzeba wiedzieć, ile ma się funduszy w portfelu i w co je zainwestować. Ta wiedza jest niezbędna, by podejmować decyzje, które bazują na faktach, zamiast na przeczuciu. Skąd czerpać rzetelne informacje o światowej gospodarce?

- Bloomberg, Morningstar lub Reuters, czyli najsłynniejsze agencje prasowe, które specjalizują się w dostarczaniu informacji na temat rynków finansowych.

- Prasa ekonomiczna, np. „The Economist”, „Financial Times”, „Forbes”, warto je czytać, bo nie tylko informują, ale też wyjaśniają genezę wydarzeń np. na giełdzie i szerzej o nich mówią.

- Biznesowe relacje z inwestorami, czyli inwestowanie jak najlepsi. Podglądaj działania prawdziwych inwestorów w czasie rzeczywistym i automatyczne kopiuj ich transakcje.

- Twitter i inne social media – sprawdzaj doniesienia na popularnych profilach na social mediach, m.in. MarketWatch czy StockWatch.

- newsy na eToro oraz inne strony z informacjami, jak finance.Yahoo.com.

Giełda dla bardzo początkujących jak zacząć inwestować?

Jeśli ciekawi cię inwestowanie, koniecznie podążaj za wymienionymi poniżej krokami.

-

- dywersyfikacja portfela – kupno akcji więcej niż jednej firmy niweluje ryzyko, bo jeśli jedna firma upadnie lub zaliczy spadek ceny, ty nie odnotujesz znaczącej straty.

- Stwórz strategię inwestowania – jeżeli zbudujesz strategię inwestowania będziesz wiedział, jaki kapitał i ile czasu chcesz poświęcić na giełdzie. Ustalenie

celu to połowa sukcesu. - Bądź na bieżąco – śledź strony, magazyny i portale, by wiedzieć, co w świecie giełdy piszczy. Będziesz wiedział w co należy inwestować, by zarobić.

- Zlecenia take profit i stop loss – to automatyczne zlecenia, które pozwalają zarządzać ryzykiem. Działają automatycznie, dzięki czemu nie wymagają ciągłego śledzenia notowań. Za pomocą „Take Profit” możesz wcześniej ustalić poziom realizacji zysków. Natomiast „Stop Loss” jest ustalane na poziomie realizacji maksymalnej straty.

- Inwestowanie długoterminowe – w funduszach inwestycyjnych trwa około pięciu lat. Taki horyzont czasowy daje większe możliwości, by ulokowany kapitał przyniósł dodatnią stopę zwrotu.

- Poćwicz z TBanque – na portalu możesz inwestować wirtualnymi pieniędzmi (na start dostajesz 100 000) bez strachu o realne straty.

Wnioski

Tak w skrócie można opisać działanie giełdy dla początkujących. Są to podstawowe informacje, które powinien posiąść każdy inwestor, który postanawia wkroczyć na giełdę. Pamiętaj, że najważniejszą zasadą jest nauka na swoich błędach. Każde dokładnie analizuj, a z większą łatwością przyjdzie ci osiągnięcie sukcesu. Eliminuj wpływ emocji i chłodno kalkuluj, tak zalecają dobrzy inwestorzy giełdowi.

Zapisz się do TBanque, aby praktykować swoje umiejętności zarządzania i inwestowania na giełdzie.

Niniejsze treści posiadają charakter wyłącznie edukacyjny i nie stanowią usługi doradztwa inwestycyjnego, osobistej rekomendacji, oferty lub namowy do kupna bądź sprzedaży jakichkolwiek instrumentów finansowych.

Podczas przygotowywania niniejszego materiału nie uwzględniano konkretnych celów inwestycyjnych i sytuacji finansowej. Nie został on sporządzony zgodnie z wymogami prawnymi i regulacyjnymi określającymi zasady promowania niezależnych badań. Wszelkie odniesienia do historycznych wyników instrumentów finansowych, indeksów lub konfekcjonowanych produktów inwestycyjnych nie stanowią gwarancji przyszłych wyników i nie należy ich w ten sposób interpretować.

TBanque nie gwarantuje oraz nie ponosi odpowiedzialności względem dokładności lub kompletności treści niniejszego przewodnika. Zanim zainwestujesz jakikolwiek kapitał, upewnij się, że rozumiesz ryzyko związane z jego obrotem. Nigdy nie ryzykuj więcej niż jesteś gotów stracić.