Solo con que te interese un poco el apasionante mundo de las inversiones, habrás ya oído hablar de los índices bursátiles. Invertir en ellos a largo plazo u operar con ellos haciendo trading en marcos temporales más pequeños (diarios, semanales o mensuales) es algo cada vez más popular entre los inversores. No es de extrañar, ya que ofrecen oportunidades de ganar tanto en las subidas como en las bajadas, suelen tener comisiones muy atractivas y permiten también optar por una gestión de inversión pasiva, tan popular en nuestros días.

Por todo ello, desde TBanque hemos elaborado una completa guía para que aprendas todo lo necesario para operar con índices bursátiles internacionales: en qué consisten, por qué son interesantes para los inversores, cuáles son los mejores, qué determina sus precios, qué estrategias pueden ayudarte, qué riesgos hay, cómo pueden gestionarse, etc. ¡Sigue leyendo y domina los índices bursátiles mundiales como un profesional!

Índice

¿Qué es un Índice Bursátil?

¿Por qué operar con Índices Bursátiles?

Tipos de Índices Bursátiles

¿Cuáles son los mejores Índices Bursátiles para negociar?

¿Qué determina los precios de los Índices Bursátiles?

Estrategia de Negociación de Índices

¿Cómo operar con índices bursátiles?

Comienza a operar en TBanque

Métodos Alternativos para Operar con Índices

Riesgos de Operar con Índices

Estrategia de Gestión de Riesgos

Resumen

Glosario de términos

¿Qué es un Índice Bursátil?

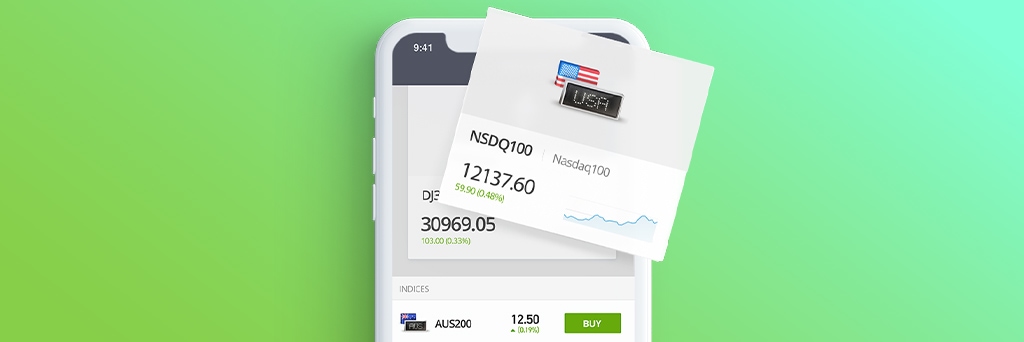

Un índice bursátil es uno de los principales indicadores de acciones en los mercados financieros. Recoge, de manera indexada, los precios agregados de las diferentes empresas que lo componen. Los índices permiten, de un solo vistazo, conocer el estado de la economía de un país o de un sector en particular. Las grandes economías del mundo tienen índices sobre los títulos que cotizan en sus respectivas bolsas de valores. Así han surgido los principales índices bursátiles del mundo, como el índice Nasdaq 100, el índice Dow Jones y el índice S&P 500 en Estados Unidos, el índice Euro Stoxx 50 en Europa, el índice Nikkei 225 en Japón o el índice Ibex 35 en España.

Se trata de un instrumento muy utilizado en nuestros días, a pesar de que ya tiene más de un siglo de historia. Hay que remontarse al siglo XIX para llegar a su nacimiento, cuando un periodista estadounidense, Charles Henry Dow, cayó en la cuenta de que un gran número de cotizaciones de diferentes empresas se movían hacia arriba o hacia abajo de manera relativamente armonizada. Así, para poder expresar si la bolsa estaba en tendencia alcista o bajista, ideó una suerte de listado que mostraría el conjunto de movimientos bursátiles, reflejando así el músculo financiero del mercado. Ingenioso, ¿verdad?

Los índices bursátiles son hoy un vehículo financiero que ofrece excelentes oportunidades de inversión. Hasta hace relativamente poco, estaban reservados a una élite de inversores con acceso a ellos. Afortunadamente, plataformas como TBanque te permiten ahora abrir posiciones sobre índices gracias a los contratos por diferencia, instrumento de inversión seguro y sencillo. Sin necesidad del engorro de invertir directamente en los propios índices por medio de operaciones complicadas de compraventa con comisiones elevadas y tiempos de ejecución lentos.

¿Por qué operar con Índices Bursátiles?

En primer lugar, porque nos facilitan enormemente la vida, especialmente si queremos un estilo de gestión de nuestras inversiones lo más tranquilo posible. Muchos inversores deciden cómo comprar índices bursátiles y realizan, posteriormente, aportaciones sucesivas, haciendo crecer así la posición inicial, con un horizonte temporal situado en el largo plazo. Las bondades del interés compuesto entran aquí en escena, para alegría de los inversores.

En segundo lugar, porque generalmente han batido a la selección de acciones sueltas (stock picking) e incluso a fondos de inversión de gestión activa. Y, todo ello, con unas comisiones de gestión y mantenimiento mucho menores, ya que los costes de replicar índices bursátiles son muy reducidos, por lo que se logra evitar una buena mordida en las comisiones, aumentando así las posibilidades de mejores rendimientos.

En tercer lugar, porque nos permiten beneficiarnos de una inmensa diversificación, imposible de lograr en otras estrategias de inversión. Esta diversificación nos permitirá mitigar el riesgo especialmente en los momentos de mayores volatilidades. Como norma general, podemos decir que, a mayor diversificación, menos riesgo, si bien el potencial de retornos puede verse algo mermado. ¡No se puede tener todo en el mundo de las inversiones! También existe una gran variedad de oportunidades de inversión gracias a los índices bursátiles sectoriales, que nos permiten hilar más fino a la hora de exponernos a sectores específicos del mercado, pero de manera indexada y amplia.

En cuarto lugar, porque podemos tener exposición a los índices bursátiles de maneras diferentes. Así, por ejemplo, no solo tenemos acceso hoy en día a invertir directamente en un índice para tener exposición a sus movimientos. Podemos también hacer uso de los CFDs o contratos por diferencias, que nos permitirán, entre otras cosas, abrir posiciones con apalancamiento y con bajas comisiones, y ganar tanto en escenarios tanto bullish (subidas) como bearish (caídas) en las cotizaciones. Es decir, podremos comprar índices bursátiles, ¡pero también venderlos!

Por último, las barreras de entrada son muy bajas. Muchas veces, invertir en índices no requiere de una inversión mínima inicial. ¿Te imaginas poder tener exposición a miles de compañías cotizadas por unos cuantos euros? Hacerlo por separado, comprando cada acción individual, es más arriesgado y complicado y requeriría, desde luego, un desembolso de dinero mucho mayor.

Tipos de Índices Bursátiles

Anteriormente hemos hablado de la versatilidad que nos ofrecen los índices bursátiles. Y ahora ha llegado el momento de profundizar más en este aspecto. Al final de este apartado, tendrás una visión muy clara de toda la variedad que tienes a tu alcance si te animas a invertir en los principales índices bursátiles.

Índices por ubicación geográfica

Los índices por ubicación geográfica (nacionales, internacionales y globales) gozan de una gran popularidad. A continuación, te explicamos las tres subcategorías existentes dentro de estos índices.

- Índices nacionales. Estos índices reflejan los movimientos de las bolsas nacionales. Por ejemplo, si quieres invertir en el índice bursátil español de referencia, tendrás que invertir en el IBEX 35. Si quieres invertir en el de Francia, en el Cac 40. Y si quieres salir del continente europeo, tienes el S&P 500 en Estados Unidos o el Nikkei 225 en Japón. Estos son apenas los índices bursátiles más populares, ¡cada país suele tener el suyo propio! ¿Crees que una economía nacional determinada va a subir? Compra un CFD de su índice bursátil nacional en TBanque. ¿Crees que va a bajar? Haz el proceso contrario vendiendo un CFD de su índice bursátil también en TBanque.

- Índices internacionales. Los índices internacionales, en vez de replicar únicamente los movimientos agregados de una única bolsa nacional, aglutinan varios índices nacionales para conseguir aumentar la diversificación para los inversores. Destaca el Euro Stoxx 50, que aglutina acciones de las grandes compañías del continente europeo. En América, destaca el MSCI North America, que recoge las mejores empresas de Canadá y Estados Unidos. Y tampoco podemos olvidarnos del índice MSCI Emerging Markets, formado por empresas de las economías internacionales emergentes, como China, Brasil, India o Rusia.

- Índices globales. Los índices mundiales de bolsa o globales, como su propio nombre da a entender, abarcan acciones de todo el mundo dentro de sus índices. Algunos, como el MSCI World o el FTSE Developed All Cap incluyen acciones únicamente de economías desarrolladas. Otros, como el MSCI World ACWI incluyen acciones tanto de países desarrollados como emergentes. Son la opción geográfica ideal para los inversores que busquen un máximo de diversificación en sus carteras de inversión.

- Índices sectoriales. Los índices sectoriales agrupan acciones de compañías que desempeñan su actividad en sectores económicos determinados. Destacan, por ejemplo, los índices tecnológicos, así como los que invierten en empresas del sector de la salud. Los índices de robótica e inteligencia artificial también gozan de gran popularidad. Y también existen índices de sectores como el inmobiliario: los llamados REITS.

- Índices intersectoriales. Los índices sectoriales añaden más versatilidad si cabe a los índices sectoriales. Combinan sectores diversos, a veces interrelacionados (tecnología y salud, por ejemplo) y otras veces descorrelacionados (consumo cíclico y consumo defensivo, por ejemplo).

Índices por sector

Además de por ubicación geográfica, los índices bursátiles también se clasifican por sectores. Así los inversores pueden decantarse por invertir en sectores concretos y no por zonas geográficas. Estos índices se clasifican a su vez en las siguientes categorías:

- Índices sectoriales. Los índices sectoriales agrupan acciones de compañías que desempeñan su actividad en sectores económicos determinados. Destacan, por ejemplo, los índices tecnológicos, así como los que invierten en empresas del sector de la salud. Los índices de robótica e inteligencia artificial también gozan de gran popularidad. Y también existen índices de sectores como el inmobiliario: los llamados REITS.

- Índices intersectoriales. Los índices sectoriales añaden más versatilidad si cabe a los índices sectoriales. Combinan sectores diversos, a veces interrelacionados (tecnología y salud, por ejemplo) y otras veces descorrelacionados (consumo cíclico y consumo defensivo, por ejemplo).

Índices por activo cotizado

Clasificar los índices por tipo de activo cotizado también es muy popular entre los inversores:

- Índices de renta variable. Aquí entran los índices cuya operativa ocurre 100 % en los mercados de valores. Es decir, son índices con exposición total a las acciones (renta variable).

- Índices de renta fija. A esta subcategoría pertenecen los índices que siguen las cotizaciones de los títulos de renta fija, como los bonos de los gobiernos o de las compañías privadas, que devengan intereses variables en función de las condiciones del mercado.

- Índices de materias primas. Se trata de índices que aglutinan las cotizaciones de diversos sectores de materias primas, como puede ser el índice de precio de materias primas agrícolas o los índices de metales preciosos como el oro o la plata.

- Índices de criptomonedas. Cerramos esta clasificación de índices por activo cotizado con las criptomonedas. TBanque es una de las plataformas pioneras en ofrecer la posibilidad de invertir en estos índices, gracias a su CryptoPortfolio, un índice que agrupa a las principales criptomonedas para ofrecer exposición a este mercado innovador de manera diversificada.

Índices por tipo de ponderación

En función de la ponderación que tengan, los índices pueden clasificarse así:

- Índices por capitalización bursátil. En estos índices, las posiciones individuales que lo forman poseen un peso vinculado a la capitalización de mercado o market cap de la posición en relación con el total del índice. Para simplificar las cosas: el peso de cada empresa en un índice así será directamente proporcional a su capitalización bursátil. Las empresas más grandes tendrán así más peso. Esto puede entenderse bien con un ejemplo. Tomemos el índice S&P 500 como referencia y ejemplo de este tipo de índices. Apple, la empresa líder del índice por capitalización bursátil, tiene un peso de más del 6 % en el S&P 500.

- Índices por equiponderación. En los índices equiponderados sucede lo contrario. Volviendo al ejemplo de Apple, en un índice que replicase al S&P 500 de manera equiponderada (como el S&P 500 Equal Weight Index), la compañía de la manzana apenas tendría un peso del 0,2 % en el índice, ya que la ponderación sería exactamente igual para cada una de las empresas del índice.

- Índices por precio de las acciones (price-weighted index). Estos índices suman el precio de todas las acciones y lo dividen por el número total de empresas que lo forman. Es decir, hacen una media aritmética de la cotización del número total de acciones que constituyen el índice. También reciben el nombre de índice de precios ponderados. Un ejemplo de índice por precio de las acciones es el índice Dow Jones.

¿Cuáles son los mejores Índices Bursátiles para negociar?

Son muchas las oportunidades de inversiones que nos brindan los índices de bolsa. Pero hay algunos índices que destacan especialmente para quienes no tengan una amplia experiencia en la inversión en este vehículo. Así, por ejemplo, invertir en el índice IBEX 35 si se es español puede ser interesante, ya que habrá familiaridad con la economía española. Si, en cambio, tenemos conocimientos sobre Asia o creemos en su potencial, es sencillo ganar exposición a este mercado operando con el índice Nikkei de Japón. Y si queremos ir sobre seguro, al menos ateniéndonos a las rentabilidades medias históricas, optar por el índice Dow Jones, el Nasdaq o el S&P 500 de Estados Unidos podría darnos cierta tranquilidad.

Hay que decir que el mejor índice bursátil para negociar también dependerá en buena medida de tus propios conocimientos. Por ejemplo, para una persona experta en robótica o en genética el mejor índice bursátil para negociar puede ser uno sectorial de estas temáticas. En cambio, para quien no controle estos temas, lo mejor será invertir en uno de los índices geográficos citados en el párrafo anterior. Como ves, responder a esta pregunta tiene muchos matices dependiendo de cada inversor.

¿Qué determina los precios de los Índices Bursátiles?

Son varios los factores que determinan las cotizaciones de los índices bursátiles. Por una parte, las oscilaciones en las cotizaciones de los valores que forman el índice afectan a su precio de mercado. El escenario macroeconómico mundial, regional y nacional también afecta a los índices, especialmente a los geográficos. También los datos financieros de las economías tienen un gran impacto, como los tipos de interés, el nivel de endeudamiento corporativo y estatal o las tasas de inflación.

Estrategia de Negociación de Índices

El trading con índices puede ser muy lucrativo, pero para tener las mayores posibilidades de éxito debemos acudir al mercado con una estrategia de negociación sólida, al igual que sucede a la hora de comprar acciones. A continuación, te mostramos algunas estrategias para operar con índices bursátiles que pueden ser de gran utilidad, basadas en el análisis de indicadores financieros.

- Estrategia de análisis fundamental. Esta estrategia se basa en estudiar a fondo el valor real de un activo, en este caso, de los activos que componen un índice. De este modo, podremos saber si el índice está sobrevalorado o infravalorado. Para eso, podemos estudiar los datos que publican las empresas que conforman el índice, como el PER (Price Earnings Ratio), el flujo de caja o la capitalización.

- Estrategia de análisis técnico. Esta estrategia se basa en el seguimiento de los gráficos de velas japonesas o de barras. Te permitirá hacer trading tendencial, por ejemplo, surfeando subidas en posiciones largas y bajadas en posiciones cortas. También te permitirá operar en función de la reacción de la cotización de un índice ante los niveles de soportes y resistencias. Cómo calcular soportes y resistencias en bolsa tampoco tiene mucho misterio: los soportes son los suelos por debajo de la cotización que sostienen el precio y las resistencias los techos que hacen que el precio rebote hacia abajo. Aprovecharte de esto puede ayudarte mucho también en el breakout trading (trading de rupturas), que consiste en abrir una posición de compra cuando el precio rompe una resistencia y abrir una de venta cuando el precio pierde un soporte.

¡Y recuerda que puedes combinar ambas estrategias en tu operativa!

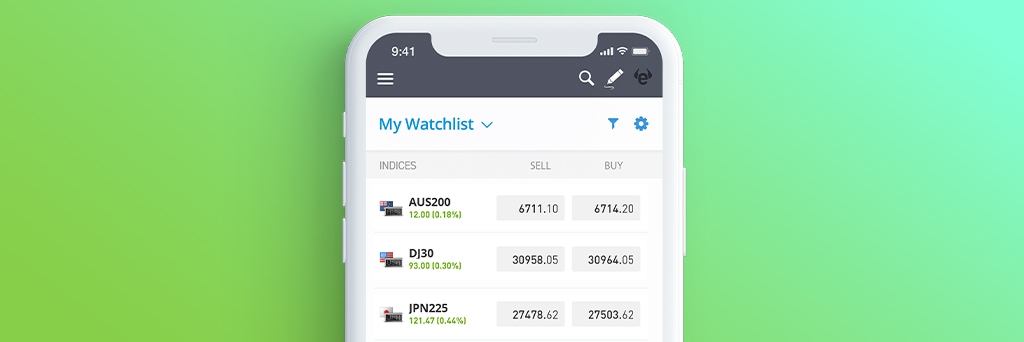

¿Cómo operar con índices bursátiles?

Es muy sencillo. Fundamentalmente, mediante el uso de contratos por diferencia o CFDs. De hecho, invertir en CFDs es la manera más sencilla de comprar y vender índices. Podrás aplicar el apalancamiento que desees, logrando mayor exposición con menor capital depositado en tu cuenta, podrás abrir posiciones largas (alcistas) o cortas (bajistas) y te ahorrarás muchísimas comisiones. Entra en TBanque y descubre la amplia oferta de índices disponibles mediante operativa CFD. Además, su interfaz intuitiva te facilitará enormemente la operativa. ¿Prefieres otro instrumento que no sean los CFDs? No hay problema, en TBanque también tienes acceso a una amplia selección de ETFs (fondos cotizados) que también te permitirán tener exposición a los índices de tu elección.

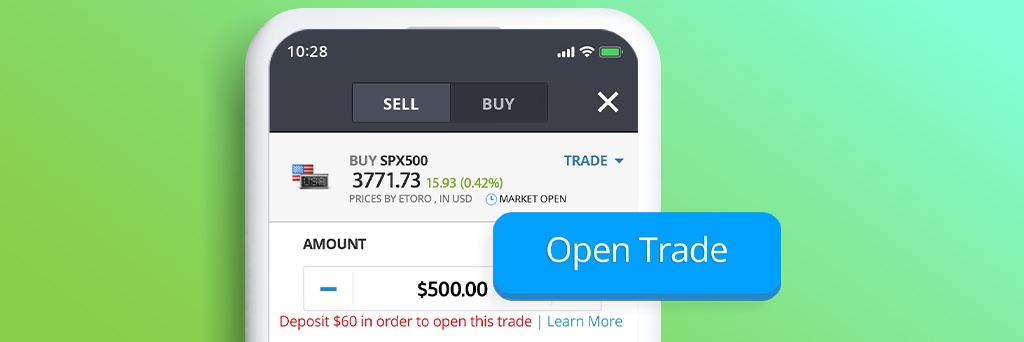

Comienza a operar en TBanque

Operar en TBanque es muy sencillo. En menos de 10 pasos, tendrás todo listo para operar con índices o con cualquier otro instrumento de inversión de tu elección:

-

- Crea una cuenta en TBanque o inicia sesión con tus credenciales de acceso si ya eres cliente.

- En el menú de navegación, encontrarás un botón con el título Depositar fondos.

- Haz clic en él y se abrirá una ventana para hacer el depósito deseado en tu cuenta.

- Introduce el importe, la divisa y elige tu forma de pago (PayPal, tarjeta de crédito o débito, transferencia bancaria, Sofort, Trustly, Neteller, Skrill, etc.).

- Introduce los datos de pago.

- Haz clic en depósito… y ya tendrás tu dinero en tu cuenta de TBanque para comprar y vender índices y demás tipos de instrumentos de inversión (acciones, ETFs, criptomonedas, materias primas y divisas).

- Selecciona el instrumento que desees y haz clic en la V para VENDER o en la C para COMPRAR, en función de tus preferencias.

- Completa los parámetros de tu operación, elige si quieres apalancarte o no, determina una orden de stop loss y de take-profit, selecciona el importe de la operación y haz clic en ESTABLECER ORDEN.

- ¡Tu operación ya está abierta!

Métodos Alternativos para Operar con Índices

Además de mediante CFDs, instrumento versátil donde los haya para operar con índices, en TBanque los inversores también pueden ganar exposición a los movimientos de los índices gracias a los ETFs (exhange-traded funds o fondos cotizados). Los más populares indexados son el ETF S&P 500, el ETF IBEX 35 y el ETF NASDAQ. Recuerda que invertir en ETF es una opción más a tu alcance para beneficiarte de las fluctuaciones de los índices. Y también tienen otras ventajas, como vamos a ver a continuación.

Los ETFs aumentan más, si cabe, la diversificación de los índices. Y es que permiten participar en índices sectoriales, muchas veces gestionados de manera activa y no pasiva. Este es el caso de los ETFs de ARK, de la popular gestora Cathie Wood, que llevan rentabilidades históricas acumuladas muy suculentas y que están disponibles en TBanque. Estos ETFs, por ejemplo, agrupan a las empresas más innovadoras de sectores como la disrupción tecnológica, la robótica o la genética. Esto es algo que no se puede conseguir al invertir en CFDs sobre índices. Ahora bien, estos EFTs suelen presentar volatilidades mayores. En definitiva, dependerá de tu perfil de inversión si te conviene más operar con ETFs o con CFDs.

Riesgos de Operar con Índices

Como cualquier activo financiero, operar con índices tiene sus riesgos, que debemos conocer para poder mitigar en la medida de lo posible. A continuación, te indicamos los principales:

- Riesgo de volatilidad (volatility risk). El riesgo de la volatilidad siempre está presente en los activos financieros y los índices no son una excepción. Como cualquier instrumento de inversión que invierte en activos cotizados, hay sujeción a los vaivenes del mercado. La volatilidad, eso sí, variará en función del índice que elijamos. No es lo mismo el riesgo de volatilidad de un índice de una economía consolidada como la estadounidense que el de otro que replique acciones de empresas en países emergentes. Y tampoco es lo mismo a nivel de volatilidad invertir en un índice de materias primas que en uno de criptomonedas. Según tu apetito de riesgo, deberás elegir un índice u otro en función de su riesgo histórico de volatilidad.

- Riesgo de apalancamiento (leverage risk). Si operamos sobre índices mediante CFDs o contratos por diferencias, tendremos la oportunidad de apalancar nuestra posición. Es decir, podremos abrir una posición por un valor superior al capital del que dispongamos en nuestra cuenta. Cuando la operación se mueve en nuestra dirección, todo son alegrías. Pero cuando se vuelve contra nosotros, tenemos que saber muy bien qué estrategia de salida o stop loss queremos implementar para evitar una liquidación de nuestra cuenta de trading. Es importante hacerlo para prevenir los riesgos del apalancamiento.

- Riesgo de sobreponderación (overweight risk). Este riesgo sucede especialmente en el caso de los índices por capitalización bursátil. Sucede cuando, dentro de un índice, uno de sus componentes se revaloriza demasiado, como puede darse en fases de manía dentro de una burbuja. En este escenario, unos pocos activos pueden crecer excesivamente por encima de su valor objetivo e ir ganando mayor porcentaje de peso dentro del índice, mermando así los beneficios de la diversificación para los inversores.

Estrategia de Gestión de Riesgos

Ciertamente, es imposible eliminar los riesgos de cualquier inversión al 100 %, pero siempre es posible reducirlos adoptando estrategias de gestión de riesgos óptimas. Sigue leyendo y descubre algunas de las más populares.

- Aprovéchate del DCA (dollar-cost averaging). Uno de los mayores temores de los inversores es entrar al mercado en el momento equivocado. Por ejemplo, comprar en el máximo histórico antes del inicio de un mercado bajista o vender en mínimos históricos antes del comienzo de uno alcista. Este riesgo sucede también a la hora de invertir en índices. ¿Pero sabías que es posible mitigarlo? En nuestra ayuda viene el DCA (dollar-cost averaging). Se trata de una estrategia de gestión de riesgos bien sencilla. En su modalidad más simple consiste en lo siguiente: en vez de entrar al mercado de golpe con una única suma, entraremos a intervalos predefinidos con sumas más pequeñas, para conseguir un precio medio atractivo. Algo que, sin duda, puede ayudarnos a dormir mejor por las noches.

- Invierte en índices diversificados. Un riesgo propio de las inversiones es la falta de diversificación. Estar expuestos a uno o a pocos activos, que pueden además estar correlacionados, es una estrategia que puede darnos algún que otro susto, especialmente a nivel de volatilidad. Una estrategia interesante para evitar este problema es invertir o bien en índices intersectoriales que consigan darnos exposición a sectores no correlacionados, o bien invertir en varios índices de, por ejemplo, áreas geográficas diferentes. Recuerda que mantener posiciones abiertas únicamente sobre un índice aumenta los riesgos derivados de una falta de diversificación de activos.

- Adopta un enfoque a largo plazo. El lema buy and hold (comprar y mantener) puede ser un buen aliado a la hora de minimizar riesgos en tus inversiones en índices. Históricamente, los resultados han sido positivos para los índices, a pesar de que, en determinados periodos (a corto y medio plazo), pudieron presentar periodos turbulentos de caídas y volatilidades superiores a la media. Una buena idea puede ser construir posiciones y mantenerlas, para evitar sucumbir a los riesgos de una operativa cortoplacista.

- Fija órdenes de stop-loss y take-profit. Es cierto que hay quienes operan sin fijar estas órdenes, pero puede ser muy arriesgado hacerlo, ya que no tendremos protección frente a giros inesperados del mercado ni podremos asegurarnos conservar los beneficios teóricamente conseguidos. No olvides que no hay beneficios reales hasta que cierres la operación abierta. Es un error frecuente entre algunos inversores, especialmente entre los menos experimentados. Evítalo a toda costa.

- Controla tus niveles de apalancamiento. El apalancamiento puede ser un gran aliado, si se usa bien. Pero también puede traernos problemas, si no lo empleamos bien. Es recomendable controlar su impacto mediante unos buenos niveles de stop-loss y take-profit. Y también no excediéndonos con su multiplicador en el caso de mercados que presenten altos niveles históricos de volatilidad en las cotizaciones.

Resumen

Como habrás podido comprobar en esta guía, el trading de índices bursátiles es realmente interesante para todo tipo de perfiles de inversión. La versatilidad y la diversificación que aportan a cualquier estrategia operativa son dignas de destacar. Y para refrescarte la memoria, te recordamos brevemente lo que hemos abordado en esta guía:

- Qué son los índices bursátiles

- Por qué operar con ellos

- Qué tipos hay

- Cuáles son los mejores para operar

- Qué determina su precio

- Qué estrategias podemos usar a la hora de negociar con ellos

- Cómo podemos operar con ellos

- Qué pasos hay que seguir para operar con índices en TBanque

- Qué métodos alternativos hay para operar con ellos

- Qué riesgos hay en su operativa

- Qué estrategia de gestión de riesgos podemos adoptar

Esta información es solo para fines educativos y no debe considerarse un consejo de inversión, recomendación personal o una oferta o solicitud para comprar o vender instrumentos financieros.

Este material se ha preparado sin tener en cuenta ningún objetivo de inversión o situación financiera en particular. No se ha preparado de acuerdo con los requisitos legales y reglamentarios para promover la investigación independiente. Cualquier referencia al rendimiento previo de un instrumento financiero, índice o producto de inversión empaquetado no es, y no debe considerarse, un indicador confiable de resultados futuros.

TBanque no se responsabiliza ni asume ninguna obligación en cuanto a la precisión o integridad del contenido de esta guía. Asegúrese de comprender los riesgos involucrados en el comercio financiero antes de comprometer su capital. Nunca arriesgue más de lo que está dispuesto a perder.

Glosario de términos

Apalancamiento: ratio entre capital propio y capital prestado invertido en una operación financiera

Bullish: término empleado en jerga financiera para referirse a alcista

Bearish: término empleado en jerga financiera para referirse a bajista

Consumo defensivo: sector al que pertenecen las empresas que son menos sensibles a los ciclos económicos

Consumo cíclico: sector al que pertenecen las empresas que son sensibles a los ciclos económicos

CFD: siglas en inglés de contract for differences (ver entrada de contrato por diferencias)

Contrato por diferencias: derivado financiero que paga las diferencias del precio de liquidación entre las operaciones abiertas y las cerradas

ETF: siglas en inglés de exchange-traded funds (ver entrada de fondo de inversión cotizado)

Fondo de inversión cotizado: fondo de inversión que se negocia en mercados secundarios como TBanque y que pueden replicar índices o cestas de acciones

Gestión activa: gestión de inversiones en la que un gestor elige los activos y hace las ponderaciones oportunas según un criterio preestablecido o discrecional (por ejemplo, los fondos de gestión activa o los ETFs de gestión activa)

Gestión pasiva: gestión de inversiones en las que la asignación de activos es totalmente automática, ya que se limita a replicar exactamente las composiciones específicas de un índice en particular (por ejemplo, los fondos indexados, los ETFs de gestión pasiva o los propios índices replicados mediante CFDs)

Índice bursátil: cesta cotizada de valores bursátiles que, según diferentes parámetros de creación, reflejan el valor agregado de dichos valores

REIT: siglas en inglés de real estate investment trust, sinónimo de grupo de inversión en activos inmobiliarios y equivalente a las socimi en el sistema español (sociedad cotizada anónima de inversión en el mercado inmobiliario).

PER: siglas en inglés de Price Earnings Ratio

Ponderación: peso que tiene un activo determinado en nuestra cartera de inversión

Price Earnings Ratio: indicador de análisis fundamental de acciones que indica la ratio precio-beneficio de una compañía dada

Take-profit: orden de trading que fija un nivel de cierre de operación una vez que se haya llegado a una cota de beneficio determinada

Stop loss: orden de trading que establece un nivel de cierre de operación en pérdidas controladas cuando una posición abierta se mueve en nuestra contra.

Esta información es solo para fines educativos y no debe considerarse un consejo de inversión, recomendación personal o una oferta o solicitud para comprar o vender instrumentos financieros.

Este material se ha preparado sin tener en cuenta ningún objetivo de inversión o situación financiera en particular. No se ha preparado de acuerdo con los requisitos legales y reglamentarios para promover la investigación independiente. Cualquier referencia al rendimiento previo de un instrumento financiero, índice o producto de inversión empaquetado no es, y no debe considerarse, un indicador confiable de resultados futuros.

TBanque no se responsabiliza ni asume ninguna obligación en cuanto a la precisión o integridad del contenido de esta guía. Asegúrese de comprender los riesgos involucrados en el comercio financiero antes de comprometer su capital. Nunca arriesgue más de lo que está dispuesto a perder.